Как Боголюбов с Коломойским вывели 2 млрд. из Приватбанка

ПриватБанк под управлением Игоря Коломойского и Геннадия Боголюбова активно финансировал деньгами вкладчиков бизнес акционеров и аффилированных лиц. Одна из схем состояла в выводе валюты за рубеж под видом финансирования «липового» импорта. Только за май – август 2014 года через кипрский филиал ПриватБанка было выведено порядка $1,84 млрд. На инфографике FinClub изображен алгоритм вывода денег. Эту схему, из-за которой ПриватБанк получил ущерб в $2,5 млрд, сейчас изучает лондонский суд.

ПриватБанк под управлением Игоря Коломойского и Геннадия Боголюбова активно финансировал деньгами вкладчиков бизнес акционеров и аффилированных лиц. Одна из схем состояла в выводе валюты за рубеж под видом финансирования «липового» импорта. Только за май – август 2014 года через кипрский филиал ПриватБанка было выведено порядка $1,84 млрд. На инфографике FinClub изображен алгоритм вывода денег. Эту схему, из-за которой ПриватБанк получил ущерб в $2,5 млрд, сейчас изучает лондонский суд.

Крупнейший частный банк – ПриватБанк – был национализирован в декабре 2016 года. После этого новый менеджмент и собственник выявили, что экс-акционеры «Игорь Коломойский и Геннадий Боголюбов вывели из банка почти $2 млрд путем проведения ряда незаконных операций, в результате которых деньги переводились компаниям, которые им тайно принадлежали или находились под их контролем». С учетом начисленных процентов банк потерял $2,5 млрд.

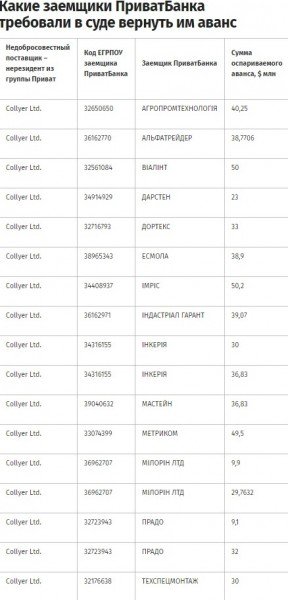

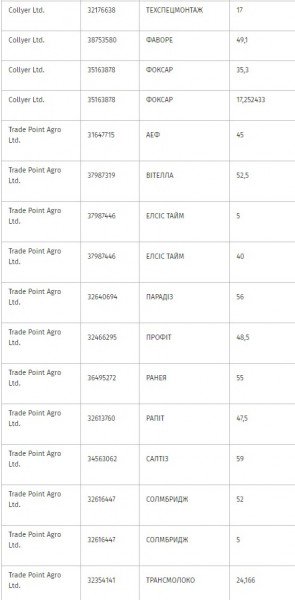

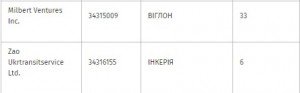

Государственный ПриватБанк подал в Высокий суд Лондона иск против бизнесменов и шести компаний (Collyer Ltd., Trade Point Agro Ltd., Teamtrend Ltd., Rossyn Investing Corp., Zao Ukrtransitservice Ltd., Milbert Ventures Inc.), подконтрольных им, и потребовал заморозить активы этих лиц по всему миру на сумму $2,5 млрд. Суд 19 декабря 2017 года одобрил просьбу банка.

ПриватБанк суть выявленной схемы вывода $2 млрд СМИ не сообщал, но указанные шесть иностранных компаний были участниками резонансной схемы на идентичную сумму, детально описанной в решениях Хозсуда Днепропетровской области за 2014 год.

В 2014 году ПриватБанк с мая по август выдал почти полсотни украинских компаний* кредиты на общую сумму $1,84 млрд (в материалах лондонского суда говорится о $1,9 млрд).

* О 42 компаниях – фигурантах схемы СМИ сообщали с 2014 года. Идентичная цифра указана и в уголовном расследовании полиции. Но в судебном реестре упомянуты 43 компании, в том числе компания «АЕФ», которая выиграла иск против Trade Point Agro Ltd по взысканию $45 млн. В материалах Высокого суда Лондона и вовсе говорится, что компаний было 46.

Как выводилась валюта

Украинские компании – клиенты ПриватБанка за его кредитные средства осуществляли 100-процентную предоплату импорта товаров. Авансы перечислялись в пользу шести компаний из Великобритании и Британских Виргинских островов (ответчики по иску банка), имевших счета в кипрском филиале ПриватБанка. Права требования по договорам будущей поставки товара в Украину передавались ПриватБанку в качестве залога по этим кредитам.

Валюта уходила в другие банки, но иностранные компании товар украинским контрагентам не поставили, а полученный аванс не возвращали. Де-факто кредиты становились беззалоговыми.

Действия покупателя и продавца были синхронизированы и поставлены «на конвейер». В одном из судебных дел говорится, что компания «АльфаТрейдер» 3 июня 2014 года подписала с Collyer Ltd. договор на закупку австралийской марганцевой руды. 9 и 11 июля украинская компания осуществила предоплату в размере полной стоимости договора, а уже 26 августа продавец сообщил ей, что не может «своевременно поставить товар и просит отсрочку». На следующий день, 27 августа, «АльфаТрейдер» потребовала предоплату и в тот же день (!) стороны разорвали контракт, согласовав финальный срок возврата аванса – 3 сентября. Но деньги никто так и не вернул как в этом случае, так и во всех аналогичных.

Днепропетровские заемщики, имея непогашенный долг перед ПриватБанком, с сентября по ноябрь 2014 года массово подавали иски в суд с требованиями взыскать аванс с иностранных контрагентов и разорвать договор залога с ПриватБанком. Их логика: контракт не выполнен, а значит, «предмет залога утерян», поэтому «договор залога должен быть признан прекращенным». Хозсуд Днепропетровской области оперативно выносил решения о том, что нерезиденты обязаны вернуть деньги украинским компаниям, но договоры залога оставлял без пересмотра. Нерезиденты решения днепропетровского суда не выполняли.

Тем более что покупатели «подыгрывали» продавцам. Например, Collyer Ltd. получила аванс $41,1 млн от компании «Прадо», после чего сообщила ей, что товар не поставит, поэтому вернула 26 августа часть предоплаты – $32 млн. В суде «Прадо» оспаривала невозвращенный остаток – $9,1 млн. Впрочем, в тот же день, 26 августа, компания «Прадо», уже владея информацией о сорванном договоре, полученные $32 млн тут же перечислила обратно (!) на счет Collyer Ltd. как предоплату по другому договору. Удивительно, но этот договор также не был исполнен, поэтому украинская компания пошла в суд с иском еще на $32 млн.

Что закупалось по договорам фиктивного импорта? У Trade Point Agro Ltd. компании пытались купить ПЕТФ (полиэтилентерефталат), у Teamtrend Ltd. – гусеничные и подъемные краны, автобетононасосы, колесные погрузчики, у Milbert Ventures Inc. и Zao Ukrtransitservice Ltd. – сырую нефть марки URALS.

FinClub составил список этих компаний с суммами их исков. См. таблицу внизу.

Как на эту схему реагировала власть

Глава НБУ Валерия Гонтарева в интервью, которое было опубликовано 14 ноября 2014 года, заявляла, что «не видела у ПриватБанка операции по выводу 11 млрд грн», о которых еще 7 ноября сообщили в СМИ.

Но эти операции заметили в МВД, Главное следственное управление которого 13 ноября 2014-го начало досудебное расследование по уголовному производству № 42014000000001261 по факту завладения служебными лицами ПриватБанка госсредствами НБУ, выделенными на рефинансирование, в особенно крупном размере – 19,889 млрд грн.

В определении Печерского районного суда Киева от 9 июня 2015 года говорилось, что «ПриватБанк в течение 2014 года под залог имущественных прав на товар предоставлял кредиты на сумму от $18 млн до $73 млн подконтрольным служебным лицам ПриватБанка предприятиям». В этом определении упомянуты 42 компании.

Расследование продолжается, накладываются аресты на имущество заемщиков. Национализированный ПриватБанк не стал ждать, пока правоохранители найдут виновников в рамках уголовного процесса, и подал в лондонский суд «денежный» иск.

Этих же заемщиков изучало агентство Kroll. Они фигурировали и в схеме «трансформации» кредитов осенью 2016-го, инфографику которых вскоре опубликует FinClub.

По материалам: finclub.net