Неуправляемый дефолт

В последнее время все чаще стали звучать призывы к радикальному решению вопроса государственных обязательств Украины.

В последнее время все чаще стали звучать призывы к радикальному решению вопроса государственных обязательств Украины.

Авторы этих призывов предлагают объявить так называемый управляемый дефолт и осуществить реструктуризацию внешнего долга государства (об этом заявлял Коломойский — прим. УК).

Поскольку это не просто лозунг, а очень важная для финансовых рынков и благосостояния украинцев тема, стоит уделить ей особое внимание.

В случае принятия таких решений последствия почувствуют абсолютно все: финансовый мир, бизнес, государство, иностранные партнеры, рядовые граждане. Итак, что предлагается?

Часто для описания таких предложений употребляют «смягченные» словосочетания «управляемый дефолт» или «технический дефолт». На самом деле дефолт — это всегда дефолт, то есть объявления отказа от выполнения внешних обязательств. Ближайшим синонимом дефолта в повседневном лексиконе — является банкротство.

Теперь посмотрим на структуру государственного долга Украины. В конце первого квартала 2019 года совокупный государственный долг составлял чуть менее 79 млрд долл в эквиваленте. Это большие деньги, больше половины годового ВВП Украины.

Не будем рассматривать внутренний государственный и гарантированный государством долг, который обычно не фигурирует в предложениях относительно дефолта и реструктуризации. Тем более, что основными кредиторами здесь есть НБУ и украинские банки. Причем капитал некоторых государственных банков во многом наполнен именно государственными облигациями.

Объявить дефолт по внутреннему долгу — это все равно что объявить банковский кризис в Украине. Поскольку этот долг ежегодно рефинансируется, а полученные НБУ от своего портфеля облигаций проценты становятся одной из крупнейших статей доходов госбюджета, объявления дефолта по внутреннему долгу будет безумием.

Более того, в 2016 году правительство и Нацбанк уже осуществили здесь «бездефолтную» реструктуризацию: в рамках так называемого репрофайлинга был продлен срок портфеля гривневых ОВГЗ объемом 219,6 млрд грн (эквивалент более 8 млрд долл в приведенной в таблице системе координат).

Остается внешний долг государства, который суммарно составляет около 50 млрд долл. Он делится на прямой долг государства и долг, гарантированный государством.

Начнем с последнего. Что это за 10 млрд долл? Львиная часть, почти 8 млрд долл — это долг Нацбанка перед Международным валютным фондом. Это специальные дешевые кредиты, полученные для пополнения золотовалютных резервов.

Также там присутствуют обязательства по кредитам, выданным на льготных условиях международными финансовыми организациями и по межгосударственным соглашениям.

Большинство этих средств украинскому правительству и не нужно возвращать — это только государственная гарантия, а не государственное долговое обязательство. Дефолт по этим обязательствам стал бы бессмысленным и бесперспективным шагом.

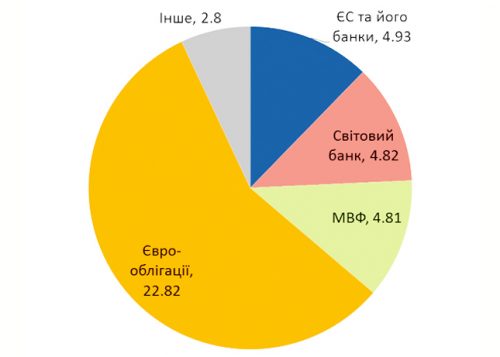

Соответственно, авторы идей о «управляемом дефолте» сосредотачиваются на прямом внешнем долге, объем которого составляет 40,18 млрд долл.

Однако с этим долгом не все так просто. Как видно из графика ниже, почти 15 млрд долл — это льготные кредиты от международных финансовых организаций. Они имеют невысокие процентные ставки и длительный график выплат.

Еще почти 3 млрд долл, обозначенные как «другое», — это специальные межправительственные кредиты и кредиты под гарантии международных финансовых организаций, тоже на условиях длительного погашения и низкой ставки. Объявление дефолта по таким обязательствам также было бы совершенно бессмысленным.

Соответственно, авторы идеи «управляемого дефолта» концентрируют внимание на менее чем 23 млрд долл «коммерческого долга государства» в еврооблигациях. Если сравнить это с «входными» начальными цифрами, это лишь 29% совокупного государственного долга.

Однако и с еврооблигациями не все так просто. Из суммарного объема суверенных еврооблигаций Украины, 22,82 млрд долл, стоит выделить такие части.

Первая — 3 млрд долл «русских» еврооблигаций («заем Януковича» — прим. УК), которые уже более трех лет находятся в дефолте и являются предметом судебных слушаний, ведь российская сторона не согласилась на условия реструктуризации, предложенные в 2015 году.

Вторая — 3 млрд долл еврооблигаций под гарантии США, которые обращаются на рынке как американский долг. Они имеют очень низкую процентную ставку, а дефолт по ним будет на самом деле только прямым дефолтом Украины перед правительством США. Скорее с политическими, чем экономическими или рыночными последствиями.

Таким образом, «долговой айсберг» в контексте идеи «управляемого дефолта» растаял до рыночных еврооблигаций суммарным объемом 16,8 млрд долл, а также до варрантов номиналом 3,2 млрд долл.

О варрантах следует сказать отдельно. Когда их выпускали в рамках реструктуризации, среди их критиков стоял большой шум. Мол, Украина подписалась на кабальные выплаты, которые будут тем больше, чем больше будет рост ВВП Украины. Приводили таблицы с различными прогнозами роста ВВП и просто бешеными объемами выплат.

Наступил первый базовый год жизни по варрантам и, похоже, по его результатам Украина … не оплатит ничего. Ведь львиная доля прогнозов указывает, что реальный рост будет меньше 3% ВВП, а это одно из условий выплат. То есть страх выплат по варрантам оказался очень преувеличенным.

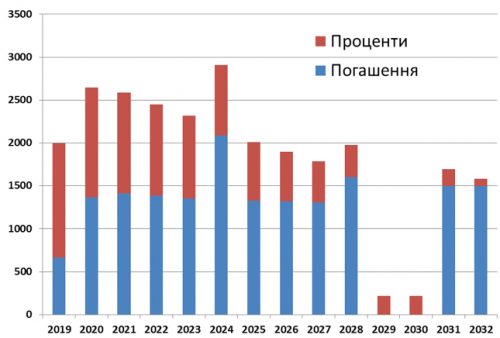

Если вернуться к реальным цифрам выплат, то благодаря реструктуризации 2015 года и последующим долговым операциям Минфина выплаты по «рыночным» портфелям суверенных еврооблигаций Украины (без «русских» и «американских» ценных бумаг) достаточно равномерно растянуты во времени.

Выплаты по рыночным суверенным еврооблигациям Украины , млн долл

Источник: Минфин

Если суммарный объем выплат по валютным долгам государства в 2019 году превышает 11 млрд долл, то по рыночным еврооблигациям объем выплат в сумме с процентами составляет лишь 2 млрд долл. Не намного больше он и в последующие годы.

Теперь представим, что Украина объявляет дефолт и новую реструктуризацию. Это полностью остановит приток капитала и станет шоком для валютного рынка. Это сделает близким к невозможному, рефинансирование не «целевых» 2 млрд долл, а всех 11 млрд долл долга в годовом разрезе. Стоит ли игра свеч?

Особенно ущербной такая идея кажется в то время, когда перед Украиной лежат возможности заимствований на условиях низких процентов, которыми можно рефинансировать дорогие рыночные долги. Например, предложенные на этот год два транша по программе stand-by от МВФ по 1,3 млрд долл каждый, макрофинансовая помощь ЕС, кредиты Всемирного банка и других международных финансовых организаций.

Вот уже суммарно и около 4 млрд долл дешевых и длинных заимствований только в этот год, которые можно брать на замещение дорогих рыночных вдвое меньшего объема.

Рецепт получения этих средств очень прост: идти по пути реформ, которые должны не только обеспечить доступ к дешевым средствам, но и сделать Украину способной занимать средства на рынке гораздо дешевле, а также иметь нормальную экономику, генерирующую средства для возвращения таких долгов.

Однако сторонники идей «управляемого дефолта» вместо прогрессивного пути почему-то пытаются «замутить воду» без выгоды для Украины.

По материалам: cripo.com.ua