Украинцам блокируют карты из-за сомнительного заработка

Национальный банк Украины усложнил жизнь клиентам коммерческих банков, поскольку теперь финучреждения на законных основаниях могут заблокировать платежные карты своих клиентов, подозревая их в получении доходов сомнительного происхождения.

Национальный банк Украины усложнил жизнь клиентам коммерческих банков, поскольку теперь финучреждения на законных основаниях могут заблокировать платежные карты своих клиентов, подозревая их в получении доходов сомнительного происхождения.

Об этом сообщает "Сегодня".

Такие действия банки объясняют тем, что с июня 2015 года НБУ требует от них ежегодно проверять данные клиентов (постановление №417 "Об утверждении положения об осуществлении банками финансового мониторинга"). При неявке проверяемых граждан банк имеет право заблокировать счет и снять блокировку только после личного общения с его владельцем.

В НБУ объяснили, что активный мониторинг связан с тем, что в последние месяцы стали активно использоваться схемы по обналичиванию незаконных денег через физических лиц. Например, сотрудники фирмы массово получают материальную помощь в 20-30 тыс. грн или благотворительный фонд неожиданно начинает помогать сотням людей, перечисляя им по 3-5 тыс. грн. Чтобы прекратить эту деятельность, регулятор потребовал от банков провести идентификацию клиентов. Первыми под подозрение попали фрилансеры, а не те, кто имеет постоянное место работы.

"Это европейская практика, там каждый банк знает своих клиентов. Причем мы теперь требуем от банков не только сообщать НБУ и службе финансового мониторинга о подозрительных банковских операциях, но и сразу же эти операции останавливать", — заявили в НБУ.

Финансовый аналитик Игорь Шевченко говорит, что в связи с тем, что банковская система сейчас терпит убытки, поскольку не работает основной источник доходов — кредитование, банки не только станут еще тщательнее проверять клиентов, но и сократят качество обслуживания и, вероятно, начнут повышать тарифы за свои услуги. "Например, повысится стоимость инкассации налички (сейчас 0,15% от суммы), снять без комиссии кеш в банках-партнерах можно будет только один-два раза в месяц, последующие снятия платны и так далее", — отметил он.

Кроме того, эксперты предупреждают о некоторых хитростях и уловках, к которым могут прибегать банки для дополнительного заработка. Чтобы избежать дополнительных трат, клиентам советуют внимательно читать даже мелкий шрифт в договорах и уточнять все вопросы заранее.

Не продают валюту и блокируют карты

Почти год НБУ для стабилизации курса гривни сохраняет ограничения на продажу валют коммерческими банками и обменными пунктами — в день в одни руки на сумму не более 3 тыс. грн. Сейчас ситуация обострилась в связи с ростом курса евро. Купить 100 евро теперь невозможно, а мелких банкнот в обменниках нет. Для выхода из положения эксперты советуют иметь запас мелких банкнот, чтобы дать сдачу кассиру (формально вам продадут, например, 95 евро).

Также банк может неожиданно заблокировать карту клиента, если увидит, что списание денег происходит за границей, особенно при снятии крупных сумм (от $100-200). Во избежание проблем, стоит перед поездкой предупредить по телефону менеджера банка об этом и согласовать с ним лимит расходов.

Читайте также: Прокуратура возбудила дело против НБУ за выдачу 9 млрд грн коммерческим банкам

Штрафы за перебор денег и утерю карты

Практически все банки предлагают клиенту такую услугу, как кредитный лимит — то есть возможность взять у своей зарплатной карты некую сумму в долг через банкомат (обычно от 1 до 5 тыс. грн). При этом часто банки умалчивают о плате за такой долг, а ведь он составляет 0,3—0,5% в день, а в пересчете на год получается 109-182%. То есть, взяв на месяц в долг 1000 грн, придется через месяц вернуть на 110-150 грн больше.

Что касается утерянных карт, то за восстановление ее в течение недели многие банки возьмут до 100 грн штрафа. А потеря ее за границей и экспресс-выпуск новой за два дня обойдется в 1800-2000 грн. Столько же могут взять за срочное снятие денег без карты.

Запрет на "досрочку" и пустые карты

В некоторых банках практикуют запрет на досрочное возвращение кредита, не желая терять заработок в виде недополученных процентов. Это актуально для клиента, взявшего потребительский кредит (покупка бытовой техники), так как там проценты превышают 100% годовых, а соответственно возврат займа раньше срока ему очень выгоден. Зная, что запрет незаконен, банки идут на уловки: в договоре они прописывают штраф за погашение кредита раньше срока, ожидая, что клиент либо не знает своих прав, либо не захочет идти в суд из-за 300-500 грн переплаты. Еще одна уловка: плата за обслуживание карты, на которой нет денег. За просрочку оплаты — штраф, который к концу срока действия карты может вырасти до сотен гривен. Взыскать его могут через суд.

Отказ из-за места прописки клиента

За последний год почти не дают взаймы жителям Донецкой и Луганской областей, даже если они зарегистрированы (прописаны) на контролируемой Украиной территории. Прежде всего, это беззалоговые потребительские кредиты, даже под высокие проценты — 60-80% годовых.

Высокие комиссии и псевдострахование

Еще одним источником дохода банков являются высокие комиссии за обслуживание кредита (порой до 20% от суммы, выдаваемой взаймы) и изъятие части займа как страховка жизни и здоровья клиента, взявшего в долг у банка. Но если комиссия чаще всего плюсуется к ежемесячным выплатам по телу кредита (хотя по потребительским кредитам она обычно единоразовая), то сумма на страховку изымается сразу.

Например, если клиент взял в долг 30 тыс. грн, а на руки получил 28 тыс. грн, то остальное — страховой платеж. Новшеством является и псевдострахование клиентов "от всего", вплоть до смерти и неизлечимой болезни, при покупке валюты (без страховки ее не продадут). Покупатель $100 платит дополнительно 10-20 грн в обмен на договор страхования, по которому, при наступлении страхового случая, ему или наследникам выплатят 1-2 тыс. грн.

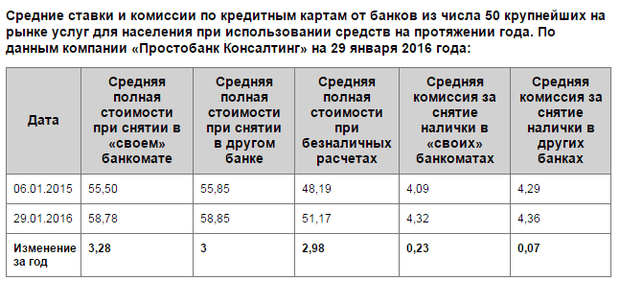

Как сообщал "Обозреватель", за год стоимость кредитов по банковским картам выросла более чем на 3% и составляет 58,8% при снятии наличных, и 51,2% — при безналичном расчете.

Об этом сообщает "Простобанк Консалтинг".

Затраты заемщиков росли с разной скоростью, в зависимости от режима использования карты. Так, в среднем почти на четверть пункта выросла комиссия за снятие средств в банкоматах банка, выпустившего карту. Также немного выросла и комиссия за обналичивание средств в банкоматах других банков. Таким образом, средняя эффективная ставка при использовании кредитных средств в течение года, если деньги снимались в "своем" банкомате, достигла 58,8% годовых, а при расчетах в торговой сети — 51,2%.

При этом при условии возврата средств на карту до окончания действия льготного периода, который может достигать 90 дней, при безналичных расчетах заемщик и вовсе ничего не будет платить за использование кредитных денег.