Как Тигипко приобрел долги Жвания и Мартыненко

О том, какие активы Диамантбанка получил Тигипко; почему несмотря на то, что их оценочная стоимость на покроет 1,2 млрд грн, это все равно выгодная для бизнесмена сделка; и почему такое развитие событий должно удовлетворить бывших акционеров. И главное — какие шансы теперь у прочих вкладчиков вернуть свои средства.

О том, какие активы Диамантбанка получил Тигипко; почему несмотря на то, что их оценочная стоимость на покроет 1,2 млрд грн, это все равно выгодная для бизнесмена сделка; и почему такое развитие событий должно удовлетворить бывших акционеров. И главное — какие шансы теперь у прочих вкладчиков вернуть свои средства.

Журналисты Экономической правды, узнали детали сделки по приобретению Сергеем Тигипко активов Димантбанка.

Около двух месяцев понадобилось новому активному игроку на банковском рынке — Сергею Тигипко — чтобы приобрести часть активов и пассивов обанкротившегося Диамантбанка. В пятницу ТАСкомбанк подписал с фондом обеспечения вкладов соответствующее соглашение, о деталях которого узнала ЭП. Если коротко о сути, то ТАСкомбанк взял на себя обязательства выплатить вкладчикам обанкротившегося банка гарантированные суммы до 200 тыс. грн., объем которых достигает 1,2 млрд грн.

За это фонд обеспечения отдает Тигипко значительную часть активов Диамантбанка, преимущественно недвижимость, и кредитный корпоративный портфель, который преимущественно состоит из долгов связанных с Мартыненко и Жвания компаний.

ЭП о том, какие активы получил Тигипко; почему несмотря на то, что их оценочная стоимость на покроет 1,2 млрд грн, это все равно выгодная для бизнесмена сделка; и почему такое развитие событий должно удовлетворить бывших акционеров. И главное — какие шансы теперь у прочих вкладчиков вернуть свои средства.

Сергей Тигипко продолжает свою экспансию на финансовом рынке Украины. Очередным приобретением стали активы Диамантбанка. Как известно, НБУ признал этот банк неплатежеспособным 24 апреля, а уже через месяц стало известно, что им интересуется владелец группы «ТАС».

По данным Нацбанка, официально владельцами Диамантбанка (более 10% акций, ЭП) были Давид Жвания, Игорь Керез, Андрей Щукин и Вячеслав Цыганенко. Однако банк также часто связывали с Николаем Мартыненко, который официально был только миноритарным владельцем банка. Впрочем, это лишь «на бумаге».

По словам бывших сотрудников банков, ключевые вопросы работы финансового учреждения решали два человека — Мартыненко и Жвания. К тому же, компании их бизнес-группы были наиболее закредитованы в банке. Теперь долги компаний Мартыненко и Жвании стали долгами ТАСкомбанка Тигипко.

(Отметим, что во времена СССР Сергей Тигипко возглавлял днепропетровский обком комсомола, а Николай Мартыненко — Киевский обком ВЛКСМУ; оба этих товарища относились к так называемой советской партийной номенклатуре — Аргумент). Несмотря на многочисленные слухи о том, что соглашение между Фондом и ТАСкомбанком может сорваться, стороны 23 июня все же закрыли сделку. В этот же день НБУ отправил Диамантбанк на ликвидацию.

ТАСкомбанк берет на себя обязательства по выплате гарантированных вкладов в пределах 200 тыс. гривен — примерно на 1,2 млрд грн. Зато Фонд отдает ему на эту сумму активы Диамантбанка Те активы, которые остаются в банке, будут реализовываться по стандартной процедуре ликвидации Фондом гарантирования. Соглашение позволяет государственному учреждению начать выплаты кредиторам четвертой очереди, то есть тем вкладчикам-физлицам, средства которых превышают 200 000 гривен.

Что именно приобрел Тигипко

Среди активов, доставшихся ТАСкомбанку — недвижимость, автотранспорт, мебель, оборудование, и кредиты преимущественно юридических лиц.

Балансовая стоимость всех этих активов выглядит очень привлекательно — 3,14 млрд грн. Однако рыночная стоимость, которую определял независимый оценщик по заказу Фонда гарантирования, составляла лишь 1,08 млрд грн.

Активы, которые получил ТАСкомбанк:

Наибольшую ценность здесь представляют — недвижимость и кредиты юридических лиц.

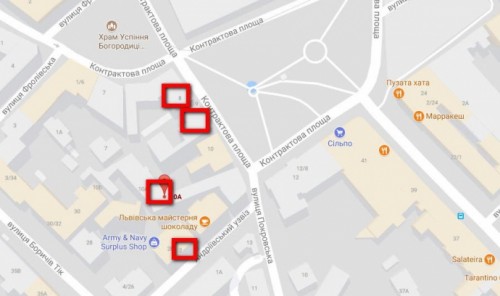

О какой именно недвижимости идет речь? По данным источника ЭП, наиболее интересны четыре объекта на Контрактовой площади. В частности, один из них — это центральный офис самого Диамантабанка по адресу Контрактовая площадь, 10А. Другие так же находятся рядом. Их общая оценочная стоимость достигает 240 млн грн.

Все эти объекты переходят к ТАСкомбанку Тигипко.

Еще один привлекательный актив — 30 квартир в ЖК Crystal Park, который строила девелоперская компания Жвании и Мартыненко St Sophia Homes. Приблизительная стоимость квартир — 80 млн гривен.

Другой потенциальный «бонус» для Тигипко — корпоративный кредитный портфель. Так, его балансовая стоимость составляет 2,65 млрд грн, и по словам собеседника в НБУ, из них 2,1 млрд грн — это долги бизнес-группы Жвании и Мартыненко.

«Львиная доля — это долги управляющей компании девелоперских проектов St Sophia Homes. Но она никогда кредиты не брала на самом деле, для этого использовались одноразовые проектные компании. Другие кредиты — это еще десятки подконтрольных группе компаний», — объясняет банкир.

Итак, портфель, который по балансу стоил 2,65 млрд грн, по условиям соглашения обошелся Тигипко фактически в 735 млн грн. Мнения относительно справедливости этой оценки несколько отличаются.

Один из собеседников в НБУ говорит, что причина низкой оценки объясняется тем, что большинство кредитов много лет не обслуживались инсайдерами и были с «мусорными» залогами.

«Есть факты, которые говорят, что у них портфель кредитов корпоративный отвратительного качества. Есть такой показатель, как начисленные неуплаченные проценты. То есть это проценты по кредитам, которые начисляются каждый месяц, но клиенты их не платят — у „Диаманта“ отношение этих начисленных неуплаченных процентов к кредитному порфелю более 16%. Это очень много, норма — 2-3%. У Ощадбанка, у ВТБ и других, которые имеют плохие портфели, этот показатель на уровне 10-12%», — констатирует собеседник ЭП в одном из частных банков.

С этим категорически не согласен экс-председатель правления Диамантбанка Олег Ходачук.

«Политика работы с инсайдерами ничем не отличалась от работы с другими клиентами. Необеспеченных кредитов, кроме овердрафтов по картам, в банке не было. У нас почти все залоги — недвижимость. Кредиты все рабочие. Единственная проблема, достойная внимания, это кредиты в Крыму, но мы с ними вели активную работу и достаточно эффективно продавали», — говорит Ходачук.

По его мнению, ТАС может неплохо заработать.

Как бы там ни было, но получается, что фактически Тигипко получил право требовать возврат долгов с компаний Мартыненко и Жвании на миллиардную сумму. Рассчитывает ли ТАСкомбанк без проблем вернуть кредиты? В банке на вопросы ЭП на момент публикации не ответили.

«Выигрывают от этого соглашения и те, и другие. Достаточно посмотреть на этот кредитный портфель. Его же формировали преимущественно из обязательств Жвании и Мартыненко. Разве не удивительно, что Тигипко согласился взять на себя такой груз? Неудивительно только потому, что они договорились. Он получит в любом случае больше. К тому же, у него есть большой „козырь“ — это недвижимость на Контрактовой площади, которую Мартыненко не отпустит», — говорит банкир, знакомый с переговорами.

Вместе с тем следует отметить, что против такой версии говорит тот факт, что в периметре соглашения, которое хотел подписать Тигипко, сначала не было корпоративного портфеля Мартыненко и Жвании. По информации ЭП, эти кредиты им навязали уже в Фонде гарантирования, поскольку там не хотели работать с долгами олигархов — это у госучреждения получается не очень хорошо. Кроме того, стоит отметить, что Тигипко не платит живыми деньгами. Обычно, что не менее половины вкладчиков оставляют свои деньги в принимающем банке на условиях нового банка, в данном случае — ТАСкомбанка.

Для второй стороны выгода лежит в двух плоскостях, считает собеседник ЭП, знакомый с переговорами. Во-первых, они «очистят» свои кредиты. Во-вторых, «спрячут» подальше от НАБУ недвижимость по договоренностям с Тигипко.

Что осталось в Фонде

Всего в распоряжении Фонда гарантирования остается около 1,3 млрд грн. Из этих 1,3 млрд0 грн более 400 млн грн — это высоколиквидные активы, то есть фактически наличность и средства на счетах. Активов к реализации в распоряжении Фонда в рамках ликвидации остается примерно на 900 млн. Главный вопрос — хватит ли этих средств для возврата вкладов бизнеса и тем клиентам, которые держали в банке более 200 тыс. грн.? С ними будет уже рассчитываться Фонд.

Так, из активов в 1,3 млрд грн, что остаются Фонду, 150 млн грн будет списаны в пользу самого Фонда за возмещение вкладов в 200 000, которые были осуществлены государственным учреждением до соглашения.

То есть, около 1,15 млрд грн, если верить оценкам представителя Фонда, остается на удовлетворение требований кредиторов 4-й и, возможно, 5-й очереди. Сначала начнут выплачивать средства физлицам, чьи вклады превышали 200 000 гривен. Таких в фонде было около 700 млн.

Так, если Фонду удастся реализовать активы по рыночной стоимости, то Фонд полностью сможет покрыть 4-ю очередь (вкладчики — физлица с суммами более 200 000 грн) и перейти к выплатам юрлицам, вклады которых в банке составляли около 2,4 млрд грн.

Но учитывая практику реализации активов, обычно активы покупают ниже рыночной стоимости. Также стоит помнить, что есть расходы на ликвидацию. Таким образом, шансы получить средства у значительного числа юрлиц в действительности — невелики.

Противоположного мнения придерживается Ходачук. «Я уверен, что денег хватит на закрытие всех физиков и части юрлиц. Я видел, что в ликвидации остается очень много дорогих и качественных объектов», — говорит экс-председатель правления банка.

По данным ЭП, в банке держали свои средства в том числе государственные учреждения. Например, Государственное космическое агентство — «Укркосмос» — начало обслуживаться в Банке во времена премьерства Арсения Яценюка и имело на счетах около 30 млн долларов. Сколько средств агентства осталось на счетах до признания банка неплатежеспособным, неизвестно.

«Если фонд будет распродавать активы по такой низкой цене, как вы пишете, то безусловно средств для юрлиц не хватит. Но это вопрос уже к Фонда и как он их будет продавать», — отмечает Ходачук.

По материалам: argumentua.com