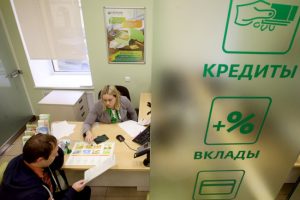

Как избежать появления долга перед банком после погашения всей суммы кредита

Если банк нарушает права потребителя финуслуг и не соблюдает условия кредитного договора, гражданин может обратиться в суд

Если банк нарушает права потребителя финуслуг и не соблюдает условия кредитного договора, гражданин может обратиться в суд

нередко заемщики получают от банков уведомления о появлении задолженности уже после полного погашения кредита. В Координационном центре по оказанию правовой помощи при Министерстве юстиции разъяснили, как действовать в таких ситуациях.

Почему может возникать такая задолженность. Заемщикам следует учитывать, что банки могут прибегать к таким уловкам:

— продолжать начисление задолженности после погашения кредита. Речь идет о случаях, когда банковские работники на словах клиенту говорят, что он полностью рассчитался по кредиту, но на самом деле какая-то минимальная сумма кредитной задолженности остается непогашенной, на нее впоследствии начисляются проценты, штрафные санкции, также добавляются расходы банка по обслуживанию счета;

— начислять клиенту проценты и штрафные санкции, определенные условиями кредитного договора, но с арифметическими или иными ошибками в пользу банка (начисление процентов не в тело кредита, а на тело с процентами и т.д.);

— начислять проценты за пользование кредитом и штрафные санкции за мобилизации должника, хотя это запрещено законодательством;

— начислять задолженность на основании судебных решений о взыскании кредитной задолженности с нарушением сроков исковой давности.

Кроме того, банки в одностороннем порядке и без уведомления клиента иногда меняют проценты и другие платежи по договору.

Банки также могут продать кредитную задолженность путем заключения договора уступки права требования долга. Клиент выплачивает остаток долга другому лицу, а потом узнает, что решением суда соглашение об уступке признана недействительной, и он должен платить повторно уже другому лицу.

Как защитить свои права в таких случаях?

Если банк или иное финучреждение нарушает законодательство и не соблюдает условия кредитного договора, то потребитель финансовых услуг может обратиться в суд с иском или встречным иском для защиты своих прав.

Потребители финансовых услуг могут выбрать такие способы защиты своих прав:

— подачи иска о признании недействительным кредитного договора;

— иска о признании исполнительной надписи нотариуса о взыскании кредитной задолженности таким, что не подлежит исполнению;

— иска об обязательстве совершить определенные действия (например, произвести перерасчет задолженности или вернуть излишне уплаченные средства на счет потребителя);

— об обязательстве воздержаться от определенных действий;

— иска о возмещении морального вреда при наличии таковой.

Если человек узнал, что ей продолжают начислять долги по кредиту, важно своевременно обратиться за правовой помощью.

Нужно взять с собой на юридическую консультацию соответствующие документы (кредитный договор, банковскую выписку по кредиту, полученные постановления суда и исковые заявления, письма банка и т.д.).

«Вам подскажут, как правильно выбрать способ защиты своих прав, при необходимости помогут правильно составить заявление или жалобу в банк», — отмечают в Координационном центре.

Координационный центр по оказанию правовой помощи создан указом президента Украины в июне 2012 года. Главная задача центра — обеспечение функционирования системы бесплатной правовой помощи, формирование и реализация государственной политики в этой сфере.

Сравнивайте реальную стоимость кредитов со всеми комиссиями и сопутствующими затратами.

По материалам: money.liga.net