Нардепы из БПП продвигают законы по легализации коррупционных денег

В Верховной Раде зарегистрировали два законопроекта, предлагающих легализовать коррупционно полученные доходы и освободить чиновников от ответственности за лживые декларации.

В Верховной Раде зарегистрировали два законопроекта, предлагающих легализовать коррупционно полученные доходы и освободить чиновников от ответственности за лживые декларации.

Об этом сообщает Центр противодействия коррупции.

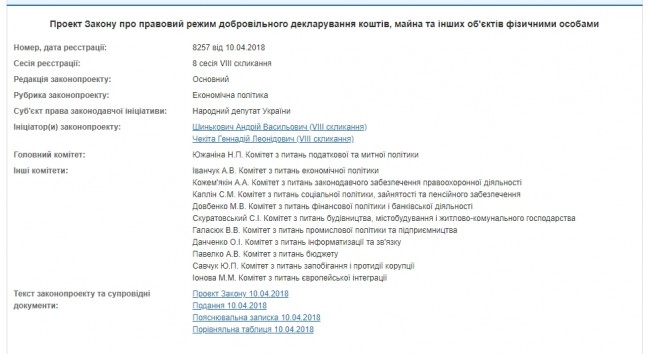

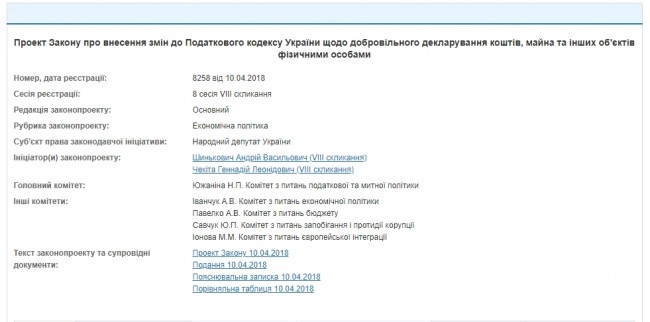

Законопроекты №№ 8257 и 8258 подали народные депутаты от Блока Петра Порошенко Андрей Шинькович и Геннадий Чекита.

Проанализировав законодательные инициативы, ЦПК пришел к выводу, что главная их идея - ввести так называемое добровольное "нулевое" декларирование, что позволит подать тайную декларацию о нелегально полученных дохода или имуществе и освободиться от ответственности. Это предлагается в первом законопроекте, во втором - соответствующие изменения в Налоговый кодекс с определением ставок налога.

"Прикрываясь целью возвращения в Украину выведенных активов, депутаты на самом деле хотят легализовать в том числе коррупционные доходы и обезопасить себя от уголовной ответственности", - объясняет адвокат, член правления центра Елена Щербань.

По ее словам, хотя в одной части проекта указано, что он не распространяется на коррупционные активы, но на самом деле подробный анализ текста свидетельствует о том, что этим, прежде всего, воспользуются все топ-чиновники, "которые годами грабили страну".

В ЦПК считают, что в случае принятия этих законопроектов Национальному антикоррупционному бюро придется закрыть все уголовные производства относительно незаконного обогащения топ-чиновников, которые они сейчас ведут.

Центр приводит пример: так, если председатель Госаудитслужбы Лидия Гаврилова, которую подозревают в незаконном обогащении, задекларирует таким образом квартиру и машину и уплатит налог с них - она сможет воспользоваться этим в суде, чтобы получить оправдательный приговор. То же самое касается и военного прокурора АТО Константина Кулика, "который без наличия на то доходов смог приобрести элитную недвижимость и авто".

Сообщается, что согласно законопроектам, все желающие смогут подать такую добровольную декларацию в течение года и после этого в течение 30 дней уплатить налог - 2,5% от стоимости объекта.

При этом, отмечает ЦПК, особая процедура определена для декларирования денег. Декларанты смогут перечислять средства на счета в украинских банках и уплатить за них 2,5% налога или перевести деньги из иностранных банков на спецсчета в Украине и ничего не заплатить.

Кроме того, таким декларантам предлагается возвращать полную стоимость вложений Фондом гарантирования вкладов, тогда как сейчас возмещение вкладов гражданам осуществляется в предельном размере, установленном на день вывода банка с рынка.

"Таким декларантам хотят гарантировать, что все задекларированное будет признаваться как приобретенное без нарушения законодательства, при условии уплаты налога. Отдельно предполагается освободить декларантов от обязанности по предоставлению информации об источниках происхождения имущества и денег, указанных в добровольной декларации", - говорится в сообщении.

В то же время, отмечают в центре, госорганы должны будут хранить тайну относительно информации, указанной в декларации. Указанные в этой тайной декларации данные, как и она сама, не смогут быть доказательством или источником для установления обстоятельств совершения любого административного или уголовного правонарушения.

Также, по данным антикоррупционеров, законопроект предусматривает выдачу государственного сертификата конфиденциальности, в котором отмечается, что субъекту декларирования предоставляются все упомянутые гарантии.

В ЦПК напоминают, что согласно действующему законодательству, все имущество, приобретенное чиновником после апреля 2015 года и не подтвержденное официальным доходом, должно быть предметом незаконного обогащения, а новый законопроект это сделает невозможным, ведь предлагается исключать из добровольного декларирования те объекты, по которым будет судебное решение о приобретении, создании или получении в результате коррупционного правонарушения.

"То есть надо доказательство того, что имущество приобретено с отката или взятки или же эти средства разворованы путем злоупотребления служебным положением. Если нет зафиксированного факта передачи взятки, за которую был приобретен, скажем, роскошный особняк под Киевом, то эта недвижимость будет считаться законной", - объясняют в центре.

То же самое, добавляют там, касается "лжи в декларации", что является преступлением. "Все чиновники смогут подать еще одну добровольную тайную декларацию, которую нельзя будет использовать в качестве доказательства, зато можно будет успешно использовать, чтобы не объяснять ни НАПК, ни НАБУ источники своих доходов", - отмечает Центр противодействия коррупции.

Полный текст законопроекта:

Проект вноситься народними депутатами:

Шиньковичем А.В. (посв.№ 387)

Чекітою Г.Л.( посв.№ 332)

З А К О Н У К Р А Ї Н И

Про внесення змін до Податкового кодексу України

щодо добровільного декларування коштів, майна та інших об’єктів фізичними особами

Верховна Рада України п о с т а н о в л я є:

І. Підрозділ 10 розділу XX "Перехідні положення" Податкового кодексу України (Відомості Верховної Ради України, 2011 р., № № 13 – 17, ст. 112) доповнити пунктом 49 такого змісту:

«49. Тимчасово, протягом двох років з дня набрання чинності постановою Кабінету Міністрів України про затвердження форми добровільної декларації, передбаченої Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами», встановлюється податок на об’єкти одноразового добровільного декларування.

49.1. Платниками податку є суб’єкти подання добровільної декларації, визначені Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами», які відповідно до зазначеного Закону подали добровільну декларацію.

49.2. Об'єктом оподаткування податком є кошти у національній та іноземній валюті як у готівковій так і безготівковій формі; банківські метали та інші валютні цінності; цінні папери; рухоме та нерухоме майно; частки (паї) у майні юридичних осіб, в тому числі кошти та майно, внесені до статутного капіталу юридичних осіб як на території України, так і за її межами, частки (паї) у майні юридичних осіб або фінансові інструменти, належні чи передані в управління іншій особі, стосовно яких особа є вигодоодержувачем, інші майнові (речові) та немайнові права, які можуть бути об’єктом комерційних операцій, об’єкти незавершеного будівництва, об’єкти, не прийняті в експлуатацію або право власності на які не зареєстроване в установленому законом порядку, та/або які розташовані на земельних ділянках, що належать суб’єкту декларування на праві власності та/або повністю чи частково побудовані з матеріалів чи за кошти суб’єкта декларування; будь-які платежі чи внески, зроблені особою з метою отримання майна у власність в майбутньому, інші доходи та майно, з яких не були сплачені податки і збори до бюджетів та/або які не були задекларовані в порушення законодавства з питань оподаткування, валютного регулювання, а також сума неповернутих (виданих, отриманих) позик (кредитів) або інших боргових зобов’язань особи за укладеним нею цивільно-правовим договором, зазначені суб’єктом декларування у поданій добровільній декларації.

49.3. Ставка податку на будь-які об’єкти оподаткування, зазначені суб’єктом декларування у поданій добровільній декларації (крім готівкових коштів) становить 2,5 відсотка вартості об’єктів оподаткування, визначеної відповідно до Закону України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».

49.4. Ставка податку на готівкові кошти в сумі до 1000000 гривень, зазначені суб’єктом декларування у поданій добровільній декларації, становить 2,5 відсотків від задекларованої суми незалежно від наявності факту внесення таких коштів на рахунки банків в Україні.

49.5. Ставка податку на готівкові кошти в сумі понад 1000000 гривень, зазначені суб’єктом декларування у поданій добровільній декларації за умови внесення їх в повному обсязі на рахунки банків в Україні до дня подання добровільної декларації та збереження безперервно на цих рахунках не менше 90 календарних днів становить 2,5 відсотків від задекларованої суми.

49.6. Ставка податку на готівкові кошти в сумі понад 1000000 гривень, зазначені суб’єктом декларування у поданій добровільній декларації та не внесені на рахунки банків в Україні до дня подання такої декларації, становить 6 відсотків від задекларованої суми.

49.7. Ставка податку на готівкові кошти в сумі понад 1000000 гривень, зазначені суб’єктом декларування у поданій добровільній декларації, що були внесені на рахунки банків в Україні до дня подання такої декларації та повернуті повністю або частково до завершення 90 календарних днів строку зберігання їх на таких рахунках, становить 3 відсотка від задекларованої суми.

49.8. Ставка податку на грошові кошти, які зберігалися на рахунках в іноземних банках та були внесені на спеціальні рахунки, які відкриваються в банках України та їх філіях, що розташовані на території України, становить 0 відсотків.

49.9. Платник податку зобов’язаний протягом тридцяти календарних днів з дня подання добровільної декларації сплатити суму податкового зобов’язання, самостійно визначеного в добровільній декларації за ставками, передбаченими підпунктами 49.3-49.6 цього пункту.

Розстрочення та/або відстрочення податкових зобов'язань або податкового боргу з податку на об’єкти одноразового добровільного декларування забороняється.

49.10. У випадку, передбаченому підпунктом 49.7 цього пункту, платник податку зобов’язаний сплатити податкове зобов’язання протягом тридцяти календарних днів з дня повернення коштів, внесених на рахунки банків в Україні до дня подання добровільної декларації.

49.11. Реквізити для сплати податкового зобов’язання доводяться до відома платників шляхом розміщення інформації на офіційному веб-сайті центрального органу виконавчої влади, що реалізує державну податкову та митну політику або шляхом їх вручення платнику податку (чи уповноваженій ним особі) контролюючим органом, до якого подано добровільну декларацію.

49.12. Платники податку, які сплатили податкове зобов’язання в повному обсязі у строк, визначений підпунктами 49.9 та 49.10 цього пункту, звільняються від нарахування і сплати штрафних (фінансових) санкцій щодо об'єктів оподаткування, а також застосування інших заходів, передбачених цим Кодексом.

49.13. Як виняток з положень статей 9 та 10 цього Кодексу встановити, що податок на об’єкти одноразового добровільного декларування сплачується на рахунки, доведені до відома платників у спосіб, передбачений підпунктом 49.11 цього пункту, та зараховується до державного бюджету.»

- Прикінцеві положення

- Цей Закон набирає чинності одночасно з набранням чинності Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».

- Кабінету Міністрів України протягом трьох місяців з дня набрання чинності цим Законом:

привести свої нормативно-правові акти у відповідність із цим Законом та прийняти нормативно-правові акти, що необхідні для реалізації цього Закону;

забезпечити приведення центральними органами виконавчої влади їх нормативно-правових актів у відповідність із цим Законом, затвердження нормативно-правових актів, що необхідні для реалізації цього Закону та формування і офіційне оприлюднення інформації, необхідної для складання добровільних декларацій.

Голова Верховної Ради

України

Полный текст законопроекта:

ПРОЕКТ вноситься народними депутатами України:

Шинькович А.В. (посв.№ 387)

Чекіта Г.Л.( посв.№ 332)

З А К О Н У К Р А Ї Н И

Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами

Цей Закон визначає правові та організаційні засади подання фізичними особами одноразової добровільної декларації коштів, майна та інших об’єктів (далі - добровільної декларації) та спрямований на поліпшення умов для розвитку економіки держави, сприяння її детінізації та детінізації відносин власності, залучення інвестицій, збільшення доходів Державного бюджету України та місцевих бюджетів.

Розділ I

ЗАГАЛЬНІ ПОЛОЖЕННЯ

Стаття 1. Засади одноразового добровільного декларування

- Одноразове добровільне декларування – особливий порядок декларування фізичними особами коштів, майна, валютних цінностей та інших об’єктів, визначених цим Законом. та сплати податку з них, виконання вимог якого гарантує фізичним особам звільнення від юридичної відповідальності за порушення вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи.

- Контролюючими органами є органи, визначені статтею 41 Податкового кодексу України.

- Подання добровільної декларації не є офіційним визнанням або підтвердженням державою фактів виникнення, переходу або припинення прав на об’єкти, щодо яких подається така добровільна декларація.

Задекларовані у встановленому цим Законом порядку об’єкти є такими, що належать суб’єктам декларування на належних правових підставах, виключно для цілей застосування положень одноразового добровільного декларування.

Розділ IІ

ОБ’ЄКТИ ТА СУБ’ЄКТИ ОДНОРАЗОВОГО ДОБРОВІЛЬНОГО ДЕКЛАРУВАННЯ

Cтаття 2. Об’єкти одноразового добровільного декларування.

- Об’єктами, щодо яких подається добровільна декларація, можуть бути кошти у національній та іноземній валюті як у готівковій так і безготівковій формі; банківські метали та інші валютні цінності; цінні папери; рухоме та нерухоме майно; частки (паї) у майні юридичних осіб, в тому числі кошти та майно, внесені до статутного капіталу юридичних осіб як на території України, так і за її межами, частки (паї) у майні юридичних осіб або фінансові інструменти, належні чи передані в управління іншій особі, стосовно яких особа є вигодоодержувачем, інші майнові (речові) та немайнові права, які можуть бути об’єктом комерційних операцій, об’єкти незавершеного будівництва, об’єкти, не прийняті в експлуатацію або право власності на які не зареєстроване в установленому законом порядку, та/або які розташовані на земельних ділянках, що належать суб’єкту декларування на праві власності та/або повністю чи частково побудовані з матеріалів чи за кошти суб’єкта декларування; будь-які платежі чи внески, зроблені особою з метою отримання майна у власність в майбутньому, інші доходи та майно, з яких не були сплачені податки і збори до бюджетів та/або які не були задекларовані в порушення законодавства з питань оподаткування, валютного регулювання, а також сума неповернутих (виданих, отриманих) позик (кредитів) або інших боргових зобов’язань особи за укладеним нею цивільно-правовим договором тощо.

- Не можуть бути об’єктами одноразового добровільного декларування:

1) об’єкти, отримані чи набуті у зв’язку з вчиненням злочинів, окрім злочинів, передбачених статтями 205, 209, 212, 2121, статтею 366 (щодо складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів), статтею 367 (якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи) Кримінального кодексу України незалежно від часу вчинення;

2) об’єкти, створені, отримані чи набуті внаслідок вчинення корупційних або пов’язаних з корупцією правопорушень, які визначалися такими згідно законодавства, що діяло на момент його вчинення.

Стаття 3. Суб’єкти подання добровільної декларації

- Суб’єктами подання добровільної декларації можуть бути фізичні особи – резиденти та/або громадяни України, які є фактичними власниками, набувачами чи одержувачами об’єктів декларування, визначених в статті 2 цього Закону (далі – суб’єкти декларування).

Розділ IІІ

СТРОКИ ТА ПОРЯДОК ОДНОРАЗОВОГО ДОБРОВІЛЬНОГО ДЕКЛАРУВАННЯ

Стаття 4. Строки одноразового добровільного декларування та сплата податку

- Декларування належних суб'єктам декларування об'єктів, зазначених у статті 2 цього Закону, триває протягом 365 календарних днів з дня набрання чинності постановою Кабінету Міністрів України про затвердження форми добровільної декларації.

- Сплата суб’єктом декларування податкового зобов’язання за об’єкти, щодо яких подається добровільна декларація, здійснюється відповідно до пункту 49 підрозділу 10 розділу ХХ "Перехідні положення" Податкового кодексу України.

Стаття 5. Порядок одноразового добровільного декларування

- Одноразове декларування є добровільним.

- Для одноразового добровільного декларування об’єктів, визначених статтею 2 цього Закону, суб’єкти декларування мають право подати до контролюючого органу за своєю податковою адресою добровільну декларацію за формою, затвердженою Кабінетом Міністрів України, із зазначенням інформації про об’єкти декларування, в один із таких способів:

- особисто чи за допомогою особи, уповноваженої згідно оформленої відповідно до законодавства довіреності;

- поштовим відправленням з повідомленням про вручення та з описом вкладення. У разі подання добровільної декларації поштовим відправленням справжність підпису суб’єкта декларування повинна бути нотаріально засвідчена;

- через електронний кабінет.

- Центральний орган виконавчої влади, що реалізує державну податкову та митну політику зобов’язаний оприлюднити в мережі Інтернет повну та об’єктивну інформацію щодо порядку заповнення та подання добровільної декларації.

Контролюючі органи за місцем обліку суб’єктів декларування зобов’язані забезпечити надання запитувачам всіх необхідних бланків декларацій згідно встановленої форми, а також надати роз’яснення чи методичну допомогу в заповненні добровільної декларації.

- Посадовим особам контролюючих органів забороняється відмовляти у прийнятті добровільної декларації, крім випадків недотримання суб’єктом декларування її форми, затвердженої Кабінетом Міністрів України та/або відсутності відомостей щодо внесення чи невнесення задекларованих готівкових коштів на рахунки у банках України та їх філіях, що розташовані на території України, та/або відсутності документального підтвердження факту внесення грошових коштів, які зберігаються на рахунках в іноземних банках, на спеціальні рахунки, які відкриваються в банках України та їх філіях, що розташовані на території України (в разі декларування таких грошових коштів в добровільній декларації).

- Суб`єкт декларування звільняється від необхідності зазначення в добровільній декларації інформації про джерела походження об`єктів декларування.

- Подання декількох добровільних декларацій одним і тим же суб'єктом декларування або внесення змін до прийнятої контролюючим органом добровільної декларації не допускається.

- У добровільній декларації зазначаються: загальні відомості про суб’єкта подання добровільної декларації, достатні для його ідентифікації (прізвище, ім’я, по батькові, дані паспорта або іншого документа, що посвідчує особу, реєстраційний номер облікової картки платника податків); перелік та кількість об’єктів, щодо яких подається добровільна декларація, їх місцезнаходження (крім місцезнаходження готівкових коштів); сума готівкових коштів та відомості про наявність факту внесення їх на рахунки у банках України або про рішення щодо невнесення задекларованих готівкових коштів на рахунки у банках України; відомості про грошові кошти, які зберігалися на рахунках в іноземних банках та були внесені на спеціальні рахунки, які відкриваються в банках України та їх філіях, що розташовані на території України, письмове зобов’язання щодо цільового використання таких грошових коштів; вартість об'єктів декларування, визначена згідно положень цієї статті; найменування та реквізити документів, що засвідчують право власності на об’єкти декларування (за наявності) та підтверджують його вартість (у випадках якщо в таких документах визначено вартість об’єкта декларування).

- Вартість об’єктів декларування визначається суб’єктом декларування на підставі документів, що засвідчують набуття чи отримання об’єкта у власність.

У випадку відсутності документів, що засвідчують набуття чи отримання рухомого майна у власність, або відсутності в таких документах відомостей про вартість рухомого майна для цілей подання добровільної декларації така вартість визначається суб’єктом декларування на підставі документа про оцінку майна, а щодо легкового автомобіля, мотоцикла, мопеда - виходячи з середньоринкової вартості відповідного транспортного засобу, оприлюдненої уповноваженим Кабінетом Міністрів України центральним органом виконавчої влади станом на дату введення в дію цього Закону.

У випадку відсутності документів, що засвідчують набуття чи отримання об’єкта нерухомості у власність, або відсутності в таких документах відомостей про вартість нерухомого майна для цілей подання добровільної декларації така вартість визначається суб’єктом декларування в один із таких способів:

1) шляхом множення площі об’єкта нерухомості (обчисленої в метрах квадратних) на середньоринкову вартість одного квадратного метру нерухомості у відповідній адміністративно-територіальній одиниці, що оприлюднюється в мережі Інтернет уповноваженим Кабінетом Міністрів України органом виконавчої влади станом на дату введення в дію цього Закону;

2) за результатами оцінки нерухомого майна, проведеної відповідно до законодавства України або законодавства іноземної держави, у якій знаходиться відповідне нерухоме майно.

- У разі якщо об'єктами, щодо яких подається добровільна декларація, є валютні цінності або майно, майнові права, оцінку яких проведено відповідно до законодавства іноземної держави, вартість таких об'єктів перераховується у гривні за офіційним курсом до іноземної валюти, встановленим Національним банком України на день декларування такого об’єкта, та зазначається у добровільній декларації у гривнях.

- У випадку відсутності інформації чи документів, що підтверджують вартість об’єктів декларування, відмінних від рухомого та нерухомого майна, вартість таких об’єктів для цілей добровільного декларування визначається суб’єктом декларування на власний розсуд.

- В добровільній декларації за рішенням суб’єкта декларування можуть бути відображені об’єкти, з яких було повністю чи частково сплачено податки, збори (обов'язкові платежі), встановлені в Україні, з умовою подальшої сплати суб’єктом декларування податку за об’єкти, щодо яких подається добровільна декларація за ставкою відповідно до пункту 49 підрозділу 10 розділу ХХ "Перехідні положення" Податкового кодексу України з поширенням на ці об’єкти гарантій, визначених цим Законом.

- Закінченням процедури одноразового добровільного декларування є сплата податкових зобов’язань за об’єкти, щодо яких подана добровільна декларація, за ставками і в строки, визначені пунктом 49 підрозділу 10 розділу ХХ "Перехідні положення" Податкового кодексу України.

Стаття 6. Особливості декларування готівкових коштів та коштів на рахунках в іноземних банках з обов’язковим поверненням в Україну

- У разі декларування готівкових коштів у валюті України або в іноземній валюті в сумі понад 1000000 гривень, такі кошти з метою їх декларування та застосування зниженої ставки податку суб’єкт декларування має право внести на рахунки банків в Україні до дня подання добровільної декларації. При цьому такий суб’єкт декларування зобов’язаний зберігати зазначені готівкові кошти безперервно на цих рахунках не менше 90 календарних днів з дня внесення.

У разі повернення таких готівкових коштів до завершення визначеного частиною першою цієї статті строку зберігання їх на рахунках банків, суб’єкт декларування зобов’язаний сплатити до бюджету податок за ставкою та в строки, визначені відповідно до пункту 49 підрозділу 10 розділу ХХ "Перехідні положення" Податкового кодексу України.

- Банки України, за винятком філій таких банків, розташованих за межами України, на підставі звернення суб’єкта декларування зобов’язані безоплатно відкривати банківські рахунки з метою внесення готівкових коштів.

- При внесенні готівкових коштів, що є об’єктом декларування, на банківський рахунок, банк видає суб’єкту декларування довідку, що підтверджує розмір внесеної суми готівкових коштів за формою, що встановлюється Національним банком України.

- У разі декларування готівкових коштів у валюті України або в іноземній валюті в сумі понад 1000000 гривень без внесення таких коштів на рахунки банків в Україні до дня подання добровільної декларації, суб’єкт декларування зобов’язаний сплатити до бюджету податок за ставкою та в строки, визначені відповідно до пункту 49 підрозділу 10 розділу ХХ "Перехідні положення" Податкового кодексу України.

- У разі прийняття рішення про декларування грошових коштів, які зберігаються на рахунках в іноземних банках, суб’єкт декларування зобов’язаний до дня подання добровільної декларації внести (перерахувати) їх на спеціальні рахунки, які відкриваються в банках України та їх філіях, що розташовані на території України, а також при поданні добровільної декларації надати письмове зобов’язання щодо недопущення розміщення таких грошових коштів на рахунках за межами України.

Зарахування таких коштів на спеціальні рахунки здійснюється банками України та їх філіями на безоплатній основі.

Грошові кошти, зараховані на такі спеціальні рахунки, в подальшому не можуть бути розміщені на рахунках за межами України.

Порядок відкриття та обслуговування спеціальних рахунків для зарахування грошових коштів, які зберігаються суб’єктом декларування на рахунках в іноземних банках, затверджується Національним банком України.

Розділ IV

ДЕРЖАВНІ ГАРАНТІЇ ЩОДО ОДНОРАЗОВОГО ДОБРОВІЛЬНОГО ДЕКЛАРУВАННЯ

Стаття 7. Гарантії держави щодо об’єктів добровільного декларування та суб’єктів декларування

- Після закінчення процедури одноразового добровільного декларування держава гарантує суб’єкту декларування, що:

1) проти нього не будуть вживатися заходи забезпечення кримінального провадження, застосовуватися запобіжні заходи та не буде вчинятися жодних слідчих (розшукових) дій по кримінальному провадженню (крім виклику для допиту в якості свідка з метою встановлення обставин добровільного декларування) у зв’язку з придбанням (формуванням джерел придбання), створенням, отриманням, використанням зазначених в добровільній декларації об'єктів за будь-який період до дня закінчення процедури одноразового добровільного декларування, за ознаками злочинів, передбачених статтями 205, 209, 212, 2121, статтею 366 (щодо складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів), статтею 367 (якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи) Кримінального кодексу України незалежно від часу вчинення, а розпочате кримінальне провадження буде закрите відповідно до норм Кримінального процесуального кодексу України;

2) проти нього не буде розпочато в будь-якій формі провадження у справах про адміністративні правопорушення за порушення податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, а також за статтями 1551,162, 1621, 1622, 1631, 1632, 1633, 1634, 16313, 16314, 16315, 164, 1641, 1642, 16415, 1651, 1666 Кодексу України про адміністративні правопорушення, якщо такі правопорушення пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням зазначених в добровільній декларації об'єктів за будь-який період до дня закінчення процедури одноразового добровільного декларування незалежно від часу вчинення адміністративного правопорушення;

3) проти нього не буде порушено провадження у справах про порушення митних правил, якщо такі правопорушення пов’язані з придбанням (формуванням джерел придбання), створенням, переміщенням, отриманням, використанням зазначених в добровільній декларації об'єктів за будь-який період до дня закінчення процедури одноразового добровільного декларування незалежно від часу вчинення порушення митних правил;

4) його не буде притягнуто до фінансової відповідальності за порушення податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, якщо такі порушення пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, зазначених в добровільній декларації.

- Суб’єктам декларування держава після закінчення процедури одноразового добровільного (добровільного) декларування також гарантує:

1) звільнення від обов’язку надання інформації про джерела походження об’єктів декларування, вказаних в добровільній декларації;

2) збереження відповідними державними органами та їх посадовими особами таємниці щодо суб’єктів декларування та іншої інформації, що міститься в добровільній декларації за виключенням випадків надання такої інформації на вимогу державних органів відповідно до Кримінального процесуального кодексу України чи за рішенням суду, яке набрало законної сили.

3) заборону використання інформації, що міститься в добровільній декларації, в якості доказу вчинення будь-якого адміністративного чи кримінального правопорушення та/або в якості джерела виявлення чи встановлення обставин, що можуть свідчити про вчинення будь-якого адміністративного чи кримінального правопорушення;

4) заборону проведення контролюючими органами будь-яких перевірок дотримання вимог податкового, валютного та іншого законодавства, пов’язаних з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, зазначених в добровільній декларації, а також заборону притягнення до фінансової відповідальності за порушення законів з питань оподаткування та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, щодо об’єктів, зазначених в добровільній декларації.

- Відомості, що містяться в добровільній декларації і документах і (або) відомостях, що додаються до неї, визнаються службовою, банківською або іншою захищеною законом таємницею відповідно до вимог законодавства України. Режим зберігання таких відомостей і документів та доступу до них забезпечує центральний орган виконавчої влади, що реалізує державну податкову та митну політику. Суб’єкт декларування має право в будь-який час отримати копію своєї добровільної декларації. Посадові особи та працівники будь-яких органів державної влади та місцевого самоврядування, підприємств, установ чи організацій, якими отримана та/або яким стала відома інформація, а також інші відомості, пов’язані з проведенням процедури добровільного декларування, не мають права поширювати такі відомості та інформацію як в період роботи в зазначених органах і організаціях, так і після свого звільнення.

- Задекларовані суб'єктом подання добровільної декларації об’єкти декларування визнаються такими, що одержані (оформлені) без порушення податкового, валютного, митного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, за умови закінчення процедури одноразового добровільного декларування.

- Вчинені до набрання чинності цим Законом правочини щодо майна, зазначеного в добровільній декларації, не можуть бути визнані недійсними за ініціативою органів державної влади чи органів місцевого самоврядування крім випадків, коли таке майно не могло бути об’єктом одноразового добровільного декларування.

Зазначення у добровільній декларації відомостей про об’єкти одноразового добровільного декларування без відповідних правовстановлюючих документів не засвідчує право власності суб’єкта декларування на такі об’єкти.

Суб’єкт декларування відповідно до Конституції та законів України може без будь-яких обмежень користуватись своїм непорушним правом володіти, користуватись і розпоряджатись задекларованими в добровільній декларації об’єктами права власності, що належать йому на законних підставах.

- У випадку, якщо об’єкт одноразового добровільного декларування знаходиться у спільній власності двох або більше осіб, проте добровільна декларація була подана не усіма з них, то передбачені цією статтею державні гарантії поширюються лише на осіб, які подали добровільну декларацію.

- Готівкові кошти, відображені в добровільній декларації та внесені суб’єктом декларування на рахунки банків в Україні до дня подання такої декларації, у випадку прийняття рішення Національним банком України про віднесення банку до категорії неплатоспроможних або рішення про відкликання банківської ліцензії та ліквідацію банку (без віднесення банку до категорії неплатоспроможних) відшкодовуються державою через Фонд гарантування вкладів фізичних осіб в повному обсязі у встановленому законодавством порядку.

- Надання державою передбачених цим Законом гарантій щодо об’єктів та суб’єктів добровільного декларування не залежить від факту повернення на територію України об’єктів, відомості про які містяться в добровільній декларації, за виключенням обов’язкового повернення (перерахування) грошових коштів, які зберігаються на рахунках в іноземних банках.

Розділ V

ВІДПОВІДАЛЬНІСТЬ У СФЕРІ ОДНОРАЗОВОГО ДОБРОВІЛЬНОГО ДЕКЛАРУВАННЯ

Cтаття 8. Правові наслідки декларування коштів або майна, які не можуть бути об’єктами одноразового добровільного декларування.

- На кошти та майно, які не можуть бути об’єктами одноразового добровільного декларування, проте були зазначені в добровільній декларації, не поширюються передбачені цим Законом гарантії держави щодо об’єктів добровільного декларування.

Підтвердженням факту, що зазначені в добровільній декларації кошти та майно чи інші об’єкти, не можуть бути об’єктами одноразового добровільного декларування є:

1) рішення суду, що набрало законної сили, яким встановлено, що задекларовані об’єкти були отримані чи набуті у зв’язку з вчиненням злочинів, крім злочинів, передбачених статтями 205, 209, 212, 2121, статтею 366 (щодо складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів), статтею 367 (якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи) Кримінального кодексу України;

2) рішення суду, що набрало законної сили, яким встановлено, що задекларовані об’єкти створені, отримані чи набуті внаслідок вчинення корупційних або пов’язаних з корупцією правопорушень.

- У випадках, передбачених частиною першою цієї статті, на осіб, які подали добровільну декларацію, в якій зазначено кошти або майно та інші об’єкти, що не можуть бути об’єктами одноразового добровільного декларування, не поширюються передбачені цим Законом гарантії держави щодо суб’єктів добровільного декларування в частині таких об’єктів.

- У випадках, передбачених частиною першою цієї статті, державний сертифікат конфіденційності автоматично втрачає чинність в частині коштів, майна або інших об’єктів, які не можуть бути об’єктами одноразового добровільного декларування.

- У випадку скасування рішення суду, зазначеного у частині першій цієї статті, гарантії держави та дія сертифікату конфіденційності відновлюються щодо відповідних об’єктів декларування.

Стаття 9. Відповідальність за порушення вимог, встановлених цим Законом.

- За необґрунтовану відмову у прийнятті добровільної декларації, неправомірне розголошення інформації про осіб, які подали добровільну декларацію, та іншої інформації, що міститься у добровільній декларації, а також неправомірне використання такої інформації на свою користь чи на користь третіх осіб, посадові особи контролюючих органів несуть кримінальну, адміністративну та цивільно-правову відповідальність згідно із законом.

- Порушення органами державної влади та/або місцевого самоврядування, підприємствами, установами чи організаціями, їх посадовими та службовими особами вимог та гарантій, встановлених цим Законом щодо інформації та інших відомостей, пов’язаних з проведенням процедури добровільного декларування, тягне відповідальність згідно з законом.

Розділ VІ

ПРИКІНЦЕВІ ТА ПЕРЕХІДНІ ПОЛОЖЕННЯ

- Цей Закон набирає чинності з дня, наступного за днем його опублікування, крім:

абзацу «в» (щодо нової редакції статті 1641 Кодексу України про адміністративні правопорушення), абзаців «ґ», «д» та «е» (щодо змін до статей 221, 2342, 255 Кодексу України про адміністративні правопорушення) підпункту 1 пункту 2 Розділу VІ, які набирають чинності з 1 січня 2020 року;

абзаців «в» та «ґ» підпункту 2 пункту 2 Розділу VІ (щодо змін до частин першої-третьої статті 212, частин першої-третьої статті 2121 Кримінального кодексу України), які набирають чинності з 1 січня 2020 року.

- Внести зміни до таких законодавчих актів України:

1) у Кодексі України про адміністративні правопорушення (Відомості Верховної Ради УРСР, 1984 р., № 51, ст. 1122 з наступними змінами):

а) доповнити статтею 221 такого змісту:

«Стаття 221. Не підлягає адміністративній відповідальності за адміністративні правопорушення, передбачені статтями 1551,162, 1621, 1622, 1631, 1632, 1633, 1634, 16313, 16314, 16315, 164, 1641, 1642, 16415, 1651, 1666 цього Кодексу, а також за інші адміністративні правопорушення, пов’язані з виконанням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на центральний орган виконавчої влади, що реалізує державну податкову та митну політику та його територіальні органи, суб’єкт подання добровільної декларації, яким закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами», якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів добровільного декларування або розпорядженням ними.»;

б) статтю 38 доповнити частиною п'ятою такого змісту:

«Адміністративне стягнення за вчинення правопорушень, передбачених статтями 1551,162, 1621, 1622, 1631, 1632, 1633, 1634, 16313, 16314, 16315, 164, 1641, 1642, 16415, 1651 цього Кодексу, а також за інші адміністративні правопорушення, пов’язані з виконанням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на центральний орган виконавчої влади, що реалізує державну податкову та митну політику та його територіальні органи., на суб'єкта, який подав добровільну декларацію відповідно до Закону України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» і не сплатив податок за об’єкти, щодо яких подається добровільна декларація, може бути накладено протягом одного року з дня подання добровільної декларації.»;

в) статтю 1641 викласти в такій редакції:

«Стаття 1641. Порушення порядку подання декларації про майновий стан і доходи та ведення обліку доходів і витрат

Неподання або несвоєчасне подання фізичними особами річних декларацій про майновий стан і доходи, якщо їх подання є обов’язковим відповідно до податкового законодавства, або недекларування доходів, по яких платник податку на доходи фізичних осіб є особою, відповідальною за нарахування, утримання та сплату (перерахування) до бюджету податку, якщо їх декларування є обов’язковим відповідно до податкового законодавства, або включення до таких декларацій недостовірних даних, -

тягне за собою накладення штрафу у розмірі від п’яти до п’ятнадцяти неоподатковуваних мінімумів доходів громадян.

Неподання або несвоєчасне подання річних декларацій про майновий стан і доходи фізичними особами, які є кінцевими бенефіціарними власниками (контролерами) юридичних осіб, якщо їх подання є обов’язковим відповідно до податкового законодавства, або недекларування доходів, по яких такі фізичні особи є особами, відповідальними за нарахування, утримання та сплату (перерахування) до бюджету податку, якщо їх декларування є обов’язковим відповідно до податкового законодавства, або включення до таких декларацій недостовірних даних, -

тягне за собою накладення штрафу у розмірі від трьох тисяч до п'яти тисяч неоподатковуваних мінімумів доходів громадян.

Неподання або несвоєчасне подання податкових декларацій фізичними особами-підприємцями чи особами, які провадять незалежну професійну діяльність, відсутність або неналежне ведення фізичними особами-підприємцями чи особами, які провадять незалежну професійну діяльність, обліку доходів і витрат, якщо ведення такого обліку є обов’язковим відповідно до податкового законодавства, –

тягне за собою накладення штрафу у розмірі від п’ятдесяти до ста неоподатковуваних мінімумів доходів громадян.

Дії, передбачені частиною першою цієї статті, вчинені особою, яку протягом року було піддано адміністративному стягненню за те ж порушення,-

тягнуть за собою накладення штрафу у розмірі від п’ятнадцяти до двадцяти неоподатковуваних мінімумів доходів громадян.

Дії, передбачені частиною другою цієї статті, вчинені особою, яку протягом року було піддано адміністративному стягненню за те ж порушення,-

тягнуть за собою накладення штрафу у розмірі від п'яти тисяч до десяти тисяч неоподатковуваних мінімумів доходів громадян.

Дії, передбачені частиною третьою цієї статті, вчинені особою, яку протягом року було піддано адміністративному стягненню за те ж порушення,-

тягнуть за собою накладення штрафу у розмірі від ста до двохсот неоподатковуваних мінімумів доходів громадян.»

г) статтю 1669 доповнити частиною четвертою такого змісту:

«Дії, передбачені частинами першою і другою цієї статті не тягнуть за собою адміністративної відповідальності, якщо вони стосуються фінансових операцій з об’єктами, щодо яких подано добровільну декларацію, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».;

ґ) у статті 221 після цифр "164" доповнити цифрами "1641";

д) у статті 2342 слова «ухиленням від подання декларації про доходи (стаття 1641)» виключити;

е) у частині першій статті 255:

абзац «фінансових органів (статті 164, 1641)» пункту 1 виключити;

абзац «органів державної податкової служби (статті 512, 1551, 1621, 1622, 1631 -1634, 16312, 164, 1645, 16416, 16616, 16617, 1772, 2043)» пункту 1 замінити абзацом «центрального органу виконавчої влади, що реалізує державну податкову та митну політику, його територіальних органів (статті 512, 1551, 1621, 1622, 1631-1634, 16312, 164, 1641,1645, 16416, 16616, 16617, 1772, 2043)»;

2) у Кримінальному кодексі України (Відомості Верховної Ради України, 2001 р., № 25–26, ст. 131; 2003 р. № 28, ст. 368 з наступними змінами):

а) статтю 205 доповнити частиною третьою такого змісту:

«3. Діяння, передбачені частинами першою-другою цієї статті не вважаються фіктивним підприємництвом, якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, щодо яких закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» або розпорядженням ними.»;

б) статтю 209 доповнити частиною четвертою такого змісту:

«4. Діяння, передбачені частиною першою-третьою цієї статті, не вважаються легалізацією (відмиванням) доходів, одержаних злочинним шляхом, за умови якщо діяння, що передувало легалізації (відмиванню) доходів, не вважається суспільно небезпечним протиправним діянням у випадках, передбачених частиною третьою статті 205, частиною шостої статті 212, частиною п’ятою статті 2121, частиною третьою статті 367 цього Кодексу.»;

в) у статті 212:

в абзаці другому частини першої слова «від однієї тисячі до двох тисяч» замінити словами «від трьох тисяч до десяти тисяч»;

в абзаці другому частини другої слова «від двох тисяч до трьох тисяч» замінити словами від «десяти тисяч до двадцяти тисяч»;

в абзаці другому частини третьої слова «від п'ятнадцяти тисяч до двадцяти п'яти тисяч» замінити словами «від двадцяти п’яти тисяч до п’ятдесяти тисяч»

г) статтю 212 доповнити частиною шостою такого змісту:

«6. Діяння, передбачені частинами першою-третьою цієї статті не вважаються умисним ухиленням від сплати податків зборів (обов'язкових платежів), що входять в систему оподаткування, якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, щодо яких закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» або розпорядженням ними.»;

ґ) У статті 2121:

в абзаці другому частини першої слова «від однієї тисячі до двох тисяч» замінити словами «від трьох тисяч до десяти тисяч»;

в абзаці другому частини другої слова «від двох тисяч до трьох тисяч» замінити словами від «десяти тисяч до двадцяти тисяч»;

в абзаці другому частини третьої слова «від п'ятнадцяти тисяч до двадцяти п'яти тисяч» замінити словами «від двадцяти п’яти тисяч до п’ятдесяти тисяч»

д) статтю 2121 доповнити частиною п'ятою такого змісту:

"5. Діяння, передбачені частинами першою-третьою цієї статті, не вважаються умисним ухиленням від сплати єдиного внеску на загальнообов'язкове державне соціальне страхування чи страхових внесків загальнообов'язкове державне пенсійне страхування, якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, щодо яких закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» або розпорядженням ними.»;

е) статтю 366 доповнити частиною третьою такого змісту:

«3. Діяння, передбачені частинами першою-третьою цієї статті в частині складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів не вважаються службовим підробленням, якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, щодо яких закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами»;

є) статтю 367 доповнити частиною третьою такого змісту:

«3. Діяння, передбачені частинами першою-другою цієї статті в частині порушення вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, визначені Податковим кодексом України та Митним кодексом України, не вважаються службовою недбалістю, якщо такі діяння пов’язані з придбанням (формуванням джерел придбання), створенням, отриманням, використанням об’єктів, щодо яких закінчено процедуру одноразового добровільного декларування, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами»;

3) у Кримінальному процесуальному кодексі України (Відомості Верховної Ради України, 2013 р., №№ 9 – 10, 11 – 12, 13, ст.88):

доповнити статтею 2161 такого змісту:

«Стаття 2161. Особливості перевірки обставин вчинення кримінальних правопорушень на предмет зв’язку з об’єктами добровільного декларування.

- Слідчий, прокурор після виконання вимог частини першої статті 214 цього Кодексу, зобов’язаний провести перевірку на предмет зв’язку обставин, що можуть свідчити про вчинення кримінального правопорушення, з об’єктами, зазначеними в добровільних деклараціях, поданих згідно вимог законодавства, за необхідності направити відповідні запити до контролюючих органів та викликати осіб для допиту в якості свідка.

- Після виконання зазначених частині першій цієї статті дій та встановлення наявності обставин порушення податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, у зв’язку із задекларованими в добровільній декларації об'єктами за будь-який період до дня закінчення процедури одноразового добровільного декларування, в тому числі обставин вчинення злочинів, передбачених статтями 205, 209, 212, 2121, статтею 366 (щодо складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів), статтею 367 (якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи) слідчий, прокурор зобов’язаний забезпечити гарантії держави, визначені Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» та невідкладно закрити розпочате кримінальне провадження»;

у статті 284:

частину першу доповнити пунктом 10 такого змісту:

«10) стосовно особи, яка вчинила будь-яке з діянь, передбачених статтями 205, 209, 212, 2121, статтею 366 (щодо складання, видачі, внесення завідомо неправдивих відомостей, іншого підроблення документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов’язкових платежів), статтею 367 (якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи) Кримінального кодексу України та закінчила процедуру одноразового добровільного декларування згідно Закону України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами» щодо об’єктів декларування, які стосуються зазначених діянь.»;

в абзаці другому частини четвертої після цифри «9,» доповнити цифрою «10»;

4) у Законі України "Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні" (Відомості Верховної Ради України, 2001 р., № 47, ст. 251 з наступними змінами):

у частині шостій статті 3 слова "цим Законом" замінити словами "цим та іншими законами України";

доповнити статтю 4 частиною п’ятою такого змісту:

"Законами України можуть встановлюватися випадки використання результатів оцінки майна, майнових прав, проведеної відповідно до законодавства іноземної держави, в якій знаходиться відповідне майно, використовуються майнові права";

частину четверту статті 8 доповнити словами "якщо інше не передбачено законами України";

5) розділ VIII "Прикінцеві та перехідні положення" Закону України "Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування" (Відомості Верховної Ради України, 2011 р., № 2 – 3, ст. 11 з наступними змінами) доповнити пунктом 99 такого змісту:

«99. Відповідальність, штрафні та фінансові санкції, пеня, передбачені цим Законом за невиконання обов'язків платника єдиного внеску, у зв'язку з вартістю об'єктів декларування, зазначених у добровільній декларації (за умови закінчення процедури одноразового добровільного декларування згідно законодавства) до суб'єктів подання добровільної декларації – платників єдиного внеску не застосовуються»;

6) статтю 16 Декрету Кабінету Міністрів України від 19 лютого 1993 року № 15-93 "Про систему валютного регулювання і валютного контролю" (Відомості Верховної Ради України, 1993 р., № 17, ст. 184 з наступними змінами) доповнити частиною третьою такого змісту:

«3. Фізична особа звільняється від адміністративної та кримінальної відповідальності за незаконні скуповування, продаж, обмін чи використання валютних цінностей як засобу платежу або як застави, за умови закінчення щодо таких валютних цінностей процедури одноразового добровільного декларування, передбаченої Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».

Фізична особа звільняється від відповідальності, передбаченої частиною другою цієї статті, за здійснення операцій з валютними цінностями, що потребують одержання ліцензії Національного банку України без одержання індивідуальної ліцензії Національного банку України, за несвоєчасне подання, приховування або перекручення звітності про валютні операції, невиконання вимог про декларування валютних цінностей (незалежно від часу їх вчинення), за умови закінчення щодо таких валютних цінностей процедури одноразового добровільного декларування, передбаченої Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».

7) пункт 9 розділу V «Прикінцеві положення» Закону України «Про регулювання містобудівної діяльності» (Відомості Верховної Ради України, 2011 р., № 34, ст. 343) доповнити абзацом восьмим такого змісту:

«До фізичних осіб-власників та/або фізичних осіб-користувачів земельних ділянок, які відповідно до Закону України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами (добровільна декларація)» подали добровільну декларацію із відображенням в ній об’єктів незавершеного будівництва (індивідуальних (садибних) житлових будинків, садових, дачних будинків, господарських (присадибних) будівель і споруд тощо) при поданні документів про прийняття в експлуатацію збудованих без дозволу на виконання будівельних робіт об’єктів будівництва, штрафні санкції за виконання будівельних робіт без отримання документів, що дають право на їх виконання, та за експлуатацію або використання об’єктів будівництва, не прийнятих в експлуатацію, не застосовуються.»;

8) У Законі України «Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення» (Відомості Верховної Ради (ВВР), 2014, № 50-51, ст.2057):

Доповнити статтею 161 такого змісту:

«Стаття 161. Особливості фінансового моніторингу окремих фінансових операцій у зв’язку з одноразовим добровільним декларуванням

- Не можуть бути зупинені фінансові операції, пов’язані з внесенням готівкових коштів на рахунки у банках України та їх філіях, що розташовані на території України, а також операції з внесення (перерахування) грошових коштів, які зберігаються на рахунках в іноземних банках, на спеціальні рахунки, які відкриваються в банках України та їх філіях, що розташовані на території України, які здійснюються фізичними особами до подання добровільної декларації, передбаченої Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами».

- Не можуть бути зупинені фінансові операції, пов’язані з подальшим використанням суб’єктом одноразового добровільного декларування готівкових коштів, внесених на рахунки у банках України та їх філіях, що розташовані на території України при поданні добровільної декларації, передбаченої Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами», крім випадків списання коштів, що відбувається в результаті дій, які містять ознаки вчинення злочину, визначеного Кримінальним кодексом України, та/або якщо її учасником або вигодоодержувачем є особа, яку включено до переліку осіб, пов’язаних з провадженням терористичної діяльності або щодо яких застосовано міжнародні санкції (якщо види та умови застосування санкцій передбачають зупинення або заборону фінансових операцій).

- Не можуть бути зупинені фінансові операції, які здійснюються зі спеціальних рахунків фізичних осіб, відкритих згідно Закону України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами», якщо грошові кошти, зараховані на зазначені спеціальні рахунки, перераховуються згідно напрямків цільового використання, встановлених Кабінетом Міністрів України.

- Порядок застосування цієї статті встановлюється Кабінетом Міністрів України.»

Статтю 24 доповнити частиною 10 такого змісту:

«10. Порушення, передбачені частинами третьою-сьомою статті 24, статтями 25, 26 цього Закону, не тягнуть за собою застосування штрафних санкцій, якщо вони стосуються фінансових операцій (крім фінансових операцій, пов’язаних з фінансуванням тероризму або розповсюдженням зброї масового знищення) з об’єктами, щодо яких подано добровільну декларацію, передбачену Законом України «Про правовий режим добровільного декларування коштів, майна та інших об’єктів фізичними особами.

- До приведення законодавства у відповідність із цим Законом закони України та інші нормативно-правові акти застосовуються в частині, що не суперечить цьому Закону.

- Кабінету Міністрів України:

1) протягом трьох місяців з дня набрання чинності цим Законом:

привести свої нормативно-правові акти у відповідність із цим Законом та прийняти нормативно-правові акти, що необхідні для реалізації цього Закону;

забезпечити приведення центральними органами виконавчої влади їх нормативно-правових актів у відповідність із цим Законом, затвердження нормативно-правових актів, що необхідні для реалізації цього Закону та формування і офіційне оприлюднення інформації, необхідної для формування добровільних декларацій;

2) з моменту набрання чинності цим Законом та протягом шести місяців з дня початку процедури добровільного декларування проводити масово-роз’яснювальну роботу щодо популяризації одноразового добровільного декларування.

- Національному банку України протягом трьох місяців з дня набрання чинності цим Законом прийняти нормативно-правові акти, необхідні для реалізації цього Закону, та привести свої нормативно-правові акти у відповідність із цим Законом.

Голова Верховної Ради

України