Микро кредиты дорого и агрессивно

Микрофинансовых организаций в последние годы в Украине заметно увеличилось. «Кредит под 0% через интернет за пять минут» — благодаря агрессивной рекламе, простым и быстрым условиям кредитования они выдают Украинский огромное количество микрозаймов.

Микрофинансовых организаций в последние годы в Украине заметно увеличилось. «Кредит под 0% через интернет за пять минут» — благодаря агрессивной рекламе, простым и быстрым условиям кредитования они выдают Украинский огромное количество микрозаймов.

Однако по ярким рекламным фасадом скрывается жестокий мир. И там оформление кредитов по чужим документам, вымогательство несуществующих долгов, драконовские проценты по следующим кредитам, пени, штрафы, угрозы и шантаж коллекторов.

Отрасль фактически живет за счет людей с низкой финансовой грамотностью, которым не доступны банковские займы. Некоторым из этих людей одна встреча с МФО может разрушить жизнь.

Впрочем представители этого рынка утверждают, что действуют в рамках закона. Это подтверждают юристы, хотя и не скрывают: методы работы МФО находятся на грани фола.

Как работают МФО в Украине, кем они регулируются, как они оценивают законность своего бизнеса и как юристы советуют вести себя с такими кредиторами?

Кредит под 505% годовых

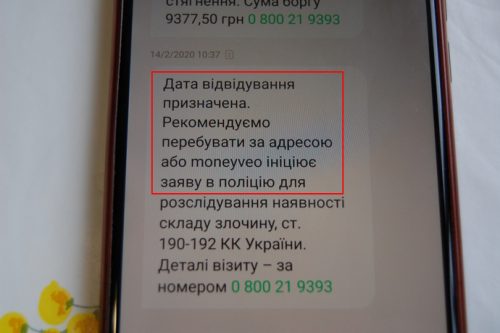

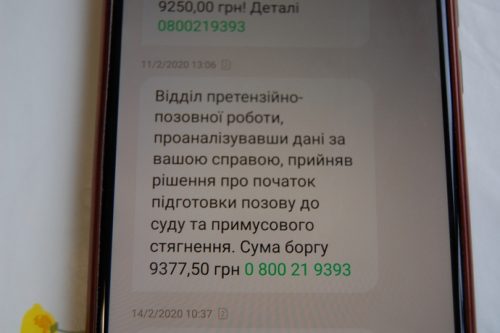

505% годовых, штрафы, пени, смс с грубыми угрозами, звонки с нецензурной бранью и предложениями получить новый заем регулярно получает Сергей Коваленко (имя и фамилия изменены) от МФО по кредитам, которые брал отец и которые стали неприятной неожиданностью для семьи » й после его смерти в феврале 2020 года.

«Когда я узнал о долгах и пеню, меня охватил страх, — говорит Сергей. — Я составил список из 12 контор, требовали вернуть кредит. Я отправил им заказные письма, в которых сообщил, что отец умер, в связи с чем прошу списать все долги. В каждый лист я положил копию свидетельства о смерти, заверенную нотариусом «.

Такой шаг не помог. Звонки с угрозами посыпались на номер телефона Сергея. Через месяц одна из МФО прислала ему письмо, в котором требовала погасить долг. «Позвонили всем знакомым, родным, даже бывшей жене», — возмущается он.

«Они звонят мне и говорят, что я должник, но я ничего им не виноват, я в них ничего не брал. Они говорят, что я наследник, но пока в наследство никто не вступил. Скорее всего, в наследство поступлю Не я . Ну, вы же сын, вы должны помочь, говорят они. Я отвечаю, что никому ничего не должен «, — замечает Сергей.

Только за один день Moneyveo увеличила долг по кредиту с 9250 грн до 9 377,5 грн, то есть на 127,5 грн или на 1,38%. Таким образом, эффективная процентная ставка Moneyveo по кредиту превышает 505% годовых, что примерно в десять раз больше, чем по банковским кредитным картам.

Сергей не отказывается выполнять закон, по которому долги умершего переходят по наследству, но в сумме, не превышающей стоимость наследства. Он готов заплатить долги отца, но требует от МФО документы, подтверждающие, что отец брал кредит, доводят размер кредита, выплаты по ним, начисление процентов, пени и штрафов.

Однако МФО документов не предоставляют. Однако люди, которые называют себя сотрудниками МФО, требуют, чтобы Сергей ввел в «Приват24» номер телефона отца, который якобы является номером договора, и на этот номер договора перевел деньги.

От краж паспортных данных к самоубийствам

Такой подход микрофинансовых организаций к работе с заемщиками можно считать типичным. Пресса регулярно пишет о вопиющих случаях деятельности МФО и мошенников, которые под их видом требуют деньги. Вот несколько примеров.

История 1. В октябре 2018 украинский предприниматель Валерий Яковенко заявил, что неизвестные оформили на его имя кредит через сервис Moneyveo. Для этого мошенники использовали его паспортные данные, которые есть в открытом доступе на сайте ProZorro.

Он узнал о кредите, когда открыл на почте письмо месячной давности. На момент получения письма предприниматель вместе с процентами задолжал сервиса более 12 тыс грн. Сумма долга росла в геометрической прогрессии, утверждал Яковенко.

История 2. В октябре 2019 стало известно о расследовании дела в отношении мошенничества (санкция — ограничение свободы на срок до трех лет). Неизвестные интернет-мошенники под предлогом трудоустройства за рубежом убедили Украинский поделиться своими данными и оформили на него кредитов в финансовых организациях на 37 тыс грн.

История 3. В января 2020 года семья главного редактора издания «Факты» Александра Швеца подверглась террора коллекторов. Они требовали, чтобы семья Швеца заставила соседку вернуть 6 тыс грн, которые и принимала в компании «Монетка».

История 4. В начале 2020 коллекторы устроили террор ексдепутату Игорю Мосийчуку, угрожая довести до самоубийства его 20-летнего сына, который занял 3 тыс грн.

История 5. В феврале в Кременчуге Полтавской области медсестра покончила с собой из-за коллекторов. В квартире одной из многоэтажек нашли тело женщины и предсмертную записку. Было установлено, что женщина совершила суицид, введя в вену смертельную дозу медицинского препарата. Женщина работала в одном из лечебных учреждений.

Официально о содержании записки не сообщается, но коллеги женщины говорят, что она не смогла выплатить взятый кредит, из-за чего коллекторы превратили ее жизнь в ад.

История 6. Описания деятельности коллекторов нетрудно найти в соцсетях. В этой заметке речь идет о случае, когда одноклассница взяла кредит и без согласования указала контакты актера поста как поручителя. Кредит одноклассница не вернула. Поэтому автор поста получает звонки из компании «Укрсоцкредит» с требованием погасить ссуду.

Первый кредит — под 0%. Для получения нужны интернет, паспорт, банковская карта и несколько минут. На следующие кредиты — заоблачные процентные ставки, а за нарушение платежной дисциплины заемщик рискует столкнуться с жесткой системой выбивания долгов, основанной на запугивании, шантаже, угрозах родным и знакомым.

«Токсичные» методы работы

Характер деятельности МФО в Украине соучредитель рабочей группы по вопросам безопасности и доверия в цифровой среде Роман Химич называет «токсичным». Он объясняет это тем, что бизнес МФО фактически «сросшийся с организованной преступностью».

«В украинских условиях коллекторы часто используют криминальные методы работы, — рассказывает Химич. — Фактически речь идет о вымогательстве с использованием насилия. Это не какие-то отдельные эпизоды. Перед нами хорошо отработана массовая, в определенном смысле — индустриальная практика».

Результатом криминализации этого бизнеса стал расцвет преступных схем, когда кредиты массово оформляются на случайных людей. Деньги, оформленные в виде кредитов, присваиваются преступниками, а рядовые граждане, которые даже не подозревают о кредитах, отдаются на растерзание бандитам, которые выступают в роли коллекторов.

При этом МФО и так называемые коллекторские компании часто имеют общих владельцев или иным образом аффилированные между собой.

По словам Химича, ключевым элементом этих схем является возможность противоправного заключения договора с использованием персональных данных любого лица.

«Удаленная идентификация, которая подается Финтех-адептами как благо и панацея, становится ядовитой оружием в руках мерзавцев», — добавил эксперт.

МФО: вся деятельность соответствует законам

Учитывая случай Сергея Коваленко, когда МФО не придают никаких документов, подтверждающих оформление кредитов его отцом, а также учитывая случаи оформления кредитов с использованием персональных данных отдельных лиц, ЭП направила запрос в три МФО, которые требуют от Сергея погасить кредит его отца. Это Moneyveo, «Быстрозайм» и Zecredit.

Компания Moneyveo, ООО «Скорая финансовая помощь» (ссылка на полный комментарий), утверждает, что кредитный договор с заемщиком, оформленный через интернет, заключается в соответствии с Гражданским кодексом.

«Если стороны договорились заключить договор с помощью информационно-телекоммуникационных систем, он считается заключенным в письменной форме», — объясняют в Moneyveo.

На вопрос, какие документы нужны заемщику для оформления кредита и как проверяется подлинность представленных документов и данных, в компании ответили, что заемщик заполняет заявку, указывая все данные, определенные как обязательные.

«По результатам заполнения заявки осуществляется одновременно проверка подлинности и аутентификация платежной карточки заемщика», — говорят в организации.

Который предусмотрен механизм защиты от попыток мошенников получить кредит на основании чужих документов? В Moneyveo утверждают, что на основании чужих документов или персональных данных кредит оформить невозможно.

«Для идентификации и верификации заемщиков в системе Moneyveo использует уникальные системы искусственного интеллекта и новейшие банковские системы верификации:» BankID НБУ «и» Приват BankID «, — отвечают в компании.

В Moneyveo также утверждают, что на запрос заемщика ему предоставляют в письменном виде на почтовый адрес или в электронном виде на электронный адрес все документы по кредиту.

В случае получения оригинала или нотариально заверенной копии свидетельства о смерти Moneyveo приостанавливает с даты смерти заемщика любые начисления процентов и штрафов по кредиту. При наличии начислений с даты смерти до даты получения документов, подтверждающих смерть заемщика, такие начисления подлежат списанию.

В компании «Быстрозайм», ООО «Служба мгновенного кредитования», также утверждают, что кредитные договоры оформляют через интернет исключительно в рамках законов.

«Кредитный договор заключается в электронном виде с помощью информационно-телекоммуникационной системы в порядке и на основаниях, предусмотренных законами» Об электронной коммерции «,» О потребительском кредитовании «и Гражданским кодексом.

Паспортные и идентификационные данные, предоставляет заемщик для заключения договора, указываются в договоре и заявлении-анкете.

Проверка предоставленных заемщиком данных и документов осуществляется компанией в соответствии с требованиями ее внутренних документов, являющихся документами с ограниченным доступом, в том числе с использованием открытых баз данных Государственной миграционной службы и Министерства внутренних дел «, — объясняют в компании» Быстрозайм «.

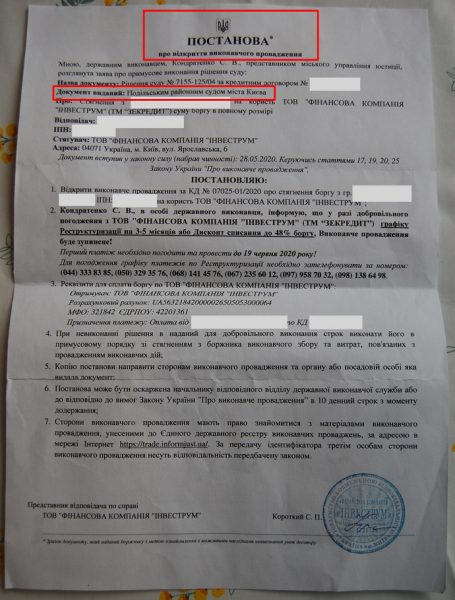

Компания zecredit (ООО «ФК» Инвеструм «) на запрос не ответила.

Юристы: общайтесь с помощью официальных писем

Онлайн-кредитования является во многих странах и в Украине функционирует на законных основаниях. Более того: именно МФО первыми доказали действительность электронных договоров в Верховном суде, отмечает юрист Axon Partners Екатерина Наливайко.

«Если вы действительно взяли кредит онлайн, то обжаловать это, скорее всего, не удастся. В процессе получения займа вы проставляете» галочку «и подтверждаете, что ознакомлены с условиями договора. Все финансовые организации прилагают максимум усилий, чтобы в их договоров никто не смог подкопаться «, — рассказывает Наливайко.

МФО ориентируются на то, что стоимость оспаривания сделки в суде для заемщика будет выше, чем размер долга. Например, человек заняла 2 тыс грн и ей насчитали 10 тыс грн процентов. Стоимость услуг юриста составит 5-10 тыс грн.

«Заемщик стоит перед выбором: либо оспаривать договор с риском проиграть суд и перспективой потратить больше, чем оспаривает, или погасить долг. Бизнес МФО строится на этом», — убежден управляющий партнер Juscutum Артем Афян.

МФО также не выгодно идти в суд, поэтому они пытаются использовать упрощенный порядок взыскания долга. Обычно они делают так называемые исполнительные предписания нотариуса.

«МФО выгоднее наложить на заемщика запрета, например, арест имущества. Таким образом им гораздо проще заставить человека заплатить, чем идти путем судебного иска», — добавил Афян.

По упомянутому выше кейса, то наследники в случае смерти заемщика получают в наследство не только имущество, но и долговые обязательства. Однако возврату подлежат долги в сумме, не превышающей стоимости имущества, полученного в наследство, объясняет Наливайко.

В любом случае кредитор должен подтвердить свое право требования, то есть предоставить документы или иные доказательства, свидетельствующие о заключении договора.

«МФО в первую очередь работают через систему» выбивания «долгов: звонят и требуют вернуть долг. В таком ключе с ними общаться контрпродуктивно. Надо отправить им письменный запрос и дождаться ответа. Разговоры по телефону обычно неконструктивные. Письменная речь более вдумчивая и обстоятельная.

В ответ на письменный запрос МФО должны прислать договор, данные о том, когда и с какого номера телефона он был подписан, информацию о начисленных процентах и выплаты по кредиту, копии своей лицензии и копии писем «, — отмечает Афян.

Если финансовая организация отказывается предоставить доказательства и продолжает требовать средства, Наливайко советует заемщикам и наследникам обратиться в полицию с заявлением о подозрении в мошенничестве и нарушении неприкосновенности частной жизни.

Также можно пожаловаться Уполномоченному по правам человека о незаконной обработку персональных данных. В 2020 году Людмила Денисова объявила о начале проверки коллекторов на предмет соблюдения законодательства в этой сфере. Также в Верховной Раде рассматривают проект кодекса этики для коллекторов.

«Возможно, кодекс станет решением для таких ситуаций», — добавила Наливайко.

Афян рекомендует все коммуникации с МФО осуществлять с помощью официальных писем.

«Даже отсутствие ответа на это письмо будет для вас дополнительным аргументом в случае защиты своих прав в суде. Не спешите платить. Надо помнить, что эта система работает для того, чтобы заставить человека заплатить, чтобы человек считал, что ей» дешевле » заплатить. Люди, которые платят, как раз и кормят эту систему «, — добавил он.

Новый контроллер — НБУ

К 1 июля 2020 надзирателем за рынком небанковских финансовых учреждений на десятки лет была Национальная комиссия по регулированию рынка финансовых услуг (до 2011 года — Госфинуслуг).

С принятием в 2019 году закона о «сплит» комиссия была ликвидирована, а ее функции были разделены между Национальной комиссией по ценным бумагам и фондовому рынку и Нацбанком. Именно последний уже четыре месяца контролирует рынок МФО.

До 5 ноября в Государственный реестр финансовых учреждений были включены 966 финансовых компаний, из которых 783 имели лицензии на выдачу кредитов. Большое количество компаний обусловлена тем, что законодательство не устанавливает обременительных требований для их создания по сравнению с другими финансовыми учреждениями.

Среди требований — собственный капитал не менее 3 млн грн, профессиональная пригодность руководителей и наличие в них деловой репутации. Также компания должна иметь правила предоставления услуг, соответствующих требованиям законодательства.

В Нацбанке говорят, что финансовые компании не привлекают средств граждан, поэтому их работа имеет меньше рисков по сравнению с банками, страховщиками и кредитным союзами. Соответственно, регулирование и надзор здесь проще.

С другой стороны, финансовые компании кредитуют население, часто людей с низким уровнем дохода, под высокие проценты и с жесткими санкциями за просрочку, поэтому работа финкомпаний связана с риском ненадлежащего рыночного поведения. Итак, главным фокусом НБУ будет соблюдение прозрачности и надлежащая поведение финансовых компаний в отношении своих клиентов.

В течение июля-сентября НБУ получил 2965 жалоб граждан на работу финансовых компаний (без учета страховых компаний, кредитных союзов, ломбардов). Признаки нарушения прав имели 52,7% жалоб.

«Главные нарушения прав по обращениям потребителей — нераскрытие полной стоимости кредита, размера дополнительных комиссий, ставок и условий кредита, обманчива реклама, когда финансовая компания рекламирует кредиты» под 0% * «, по которым ставка оказывается выше, а также жалобы на факторинговые компании, которые занимаются взысканием проблемной задолженности (в основном — использование персональных данных без согласия человека, угрозы должнику, круглосуточные звонки, использование бранных слов в сообщениях, распространение оскорбительных фотоколлажей) «, — сообщили ЭП в НБУ.

В случае нарушения законов и других нормативно-правовых актов, регулирующих деятельность небанковских учреждений, НБУ имеет право применить меры воздействия. Среди них — требование устранить нарушения, штрафы, отстранения руководства от управления, временном приостановлении или отзыве лицензии.

осталось недолго

За незначительных объемов рынка длительное время деятельность МФО оставалась без внимания власти. В большинстве случаев сумма таких кредитов не превышала 1 тыс грн со сроком погашения семь дней.

Через короткие (до месяца) сроки предоставления таких займов и незначительные суммы (до одного размера минимальной зарплаты — 5 тыс грн) деятельность МФО не подпадало под действие закона «О потребительском кредитовании».

С развитием интернета росли объемы предоставленных кредитов и количество жалоб потребителей.

«Произошло очень стремительный рост этого сегмента рынка. Только за третий квартал 2018 объем таких кредитов превысил 11 млрд грн и вырос по сравнению с предыдущим кварталом на 80%. Рост продолжается. Средняя ставка по таким кредитам превышает 650% годовых», — говорится в пояснительной записке к изменениям в закон «О потребительском кредитовании».

Теперь займа до одного месяца и до 5 тыс грн подпадают под действие этого закона.

Таким образом, МФО обязаны подробно информировать заемщика обо всех условиях договора, включая реальную процентную ставку, общую стоимость кредита и дополнительные платежи, которые возникают в случае нарушения условий договора.

Кроме того, законодатели установили, что максимальная сумма неустойки, пени и других платежей, подлежащих уплате за нарушение договора, не может более чем вдвое превышать сумму кредита.

То есть при получении 1 тыс грн МФО сможет начислить максимум 2 тыс грн пени. При этом организациям будет запрещено повышать процентную ставку по таким кредитам.

15 сентября 2020 депутаты приняли этот закон, а в начале октября его подписал президент Владимир Зеленский. Закон вступает в силу с января 2021 года.

По материалам: epravda.com.ua