Чем могут быть опасны кредиты на мелкую бытовую технику

В Украине оживляется потребительское кредитование. Хорошо это или плохо, и как риски могут возникнуть для украинского экономики. Потребительское кредитования набирает обороты. Даже, несмотря на рост процентных ставок.

В Украине оживляется потребительское кредитование. Хорошо это или плохо, и как риски могут возникнуть для украинского экономики. Потребительское кредитования набирает обороты. Даже, несмотря на рост процентных ставок.

Этому способствуют рост доходов и улучшение потребительских настроений населения, а также упрощения условий выдачи кредитов. Банки предоставляют возможность быстро одолжить онлайн или в торговых точках. Чтобы купить в рассрочку, например, телевизор или смартфон, уже не нужен ни первый взнос, ни справка о доходах.

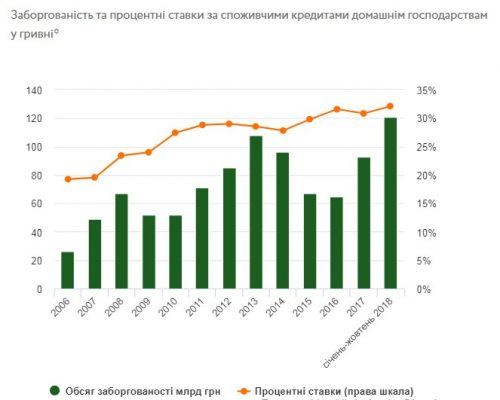

Результат налицо — общий объем гривневых кредитов населению в январе-октябре 2018 увеличился на 43% и вырос до 131 млрд грн. Речь идет преимущественно о кредитах на потребительские цели, на которые приходится 85% кредитов физическим лицам в гривне.

Зачем банкам потребительское кредитование

Ответ очевиден. Населению они дают возможность приобрести товары длительного пользования на приемлемых условиях (проценты могут частично компенсироваться продавцом) или покрыть незапланированные расходы к зарплате, пользуясь льготным периодом по карте.

Торговые сети заинтересованы в сотрудничестве с банками, чтобы увеличивать обороты. А для самих банков потребительское кредитование — высокомаржинальных и понятный бизнес. Потребительские кредиты предоставляют большинство действующих банков. Для некоторых из них этот продукт является основой бизнес-модели. Более двух третей портфеля кредитов на текущие нужды приходится на пятерку банков. Номер один по объемам — государственный ПриватБанк.

Пять банков обеспечили более двух третей объема нового кредитования за 10 месяцев 2018 года. Больше всего новых кредитов выдали государственные банки и банки с частным украинским капиталом. С точки зрения ликвидности и доходности потребительское кредитование является привлекательным для банков, ведь не требует долгосрочных ресурсов и позволяет поддерживать высокую чистую процентную маржу. В условиях консервативного подхода к кредитованию, наличия опыта работы в сегменте и качественного скоринга кредитный риск для банков может быть умеренным.

Всего на 1 ноября 2018 по гривневым кредитам на потребительские цели доля неработающих кредитов составила 23%.

НЕ закредитованы. Пока что

Таким образом со всех сторон сегмент потребительского кредитования выглядит едва ли не идеальным и привлекает все больше игроков. В чем же подвох?

Во-первых, рост конкуренции может привести к ослаблению стандартов выдачи кредитов. Уже сейчас подходы к оценке заявителей отличаются — одни банки ориентируются на держателей зарплатных / пенсионных карт, другие готовы иметь дело с менее надежными клиентами.

В рамках исследования USAID, проведенного 2017 года, тайные покупатели выяснили, что в 4% случаях визитов в банки и 43% посещений финансовых учреждений оценка кредитоспособности вообще не требовалась.

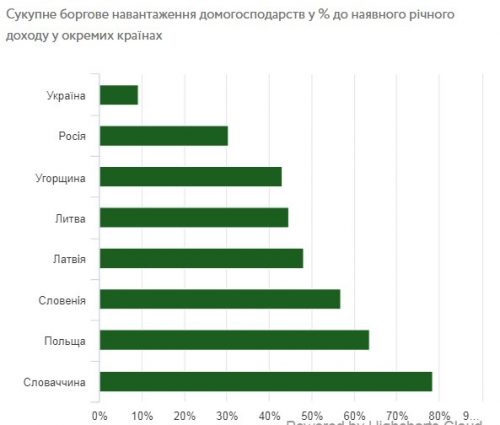

Во-вторых, при сохранении темпов роста потребительского кредитования в перспективе нескольких лет определенные группы домохозяйств могут оказаться чрезмерно закредитоваными. Хотя пока долговая нагрузка населения Украины остается одним из самых низких в Европе: чистые банковские кредиты физическим лицам имеют небольшое значение в украинской экономике — лишь 3,5% от ВВП.

По оценкам НБУ, обнародованным в Отчете о финансовой стабильности, совокупное долговая нагрузка домохозяйств составляет 9,1% от годового располагаемого дохода, что является очень низким по сравнению с другими странами. В 2016-2017 годах компания GfK Ukraine провела исследование, в рамках которого сегментировали респондентов по риску несостоятельности погасить кредит и риска чрезмерной закредитованности. В категорию «незащищенные» (то есть высокие риски по обоим направлениям) попало 74% от 2410 респондентов.

Росту долговой нагрузки будет способствовать и развитие небанковского кредитования. В частности прослойка наиболее социально уязвимого населения не соответствует требованиям банков из-за отсутствия стабильных доходов и / или плохую кредитную историю. Но они могут получить непомерно дорогой заем в финансовых компаниях по выдаче быстрых микрокредитов.

Если в банках декларируемые эффективные ставки по кредитам на потребительские цели 30-140% годовых, то в финансовых компаниях могут превышать 600%. К тому же, последние обычно кредитуют на условиях, которые не подпадают под действие Закона «О потребительском кредитовании» (в частности, на срок менее месяца), а это означает меньшее защищенность прав заемщиков.

Общий объем кредитов, выданных всеми небанковскими финансовыми учреждениями, в первом полугодии 2018 вырос на 37% год к году — до 20800000000 грн. Соотношение новых небанковских и банковских кредитов составляло 1: 2, но из-за того, что небанковские кредиты значительно короче, соотношение между задолженностью за ними и банковскими кредитами было только 1:20.

В-третьих, риск создает взаимосвязанность банков и финансовых компаний по выдаче микрокредитов. Одним из источников фондирования бизнеса финансовых компаний являются кредиты банков. Иногда это те же банки, которые являются лидерами по объемам кредитования. И хотя в целом объем кредитования банками финансовых компаний пока незначительно, эта взаимосвязь нельзя игнорировать.

В-четвертых, потребительское кредитование несет и макроэкономический риск. Банки не предоставляют подробную информацию о целях использования средств клиентами. Поэтому невозможно определить, какая часть средств идет на приобретение импортных товаров. В Украине и без того рост потребительского импорта увеличивает дефицит счета текущих операций. И активное потребительское кредитование может стать фактором дальнейшего ухудшения ситуации.

мировой опыт

В Турции из-за стремительного роста розничного кредитования в 2011-2013 годах долговая нагрузка население страны выросло с 4% в 2002 году до 55% годового располагаемого дохода в 2013 году. Местные регуляторы после этого приняли меры по ограничению потребительского кредитования — так, в декабре 2013 в Турции запретили оплачивать приобретение горючего, драгоценных металлов, мобильных телефонов и ресторанных услуг с помощью кредитных карт.

И хотя в 2018 году Турции не удалось избежать кризиса платежного баланса, торможение потребительского кредитования уберегло банки от кризиса массовых неплатежей.

В других соседей, России и Беларуси, население не является закредитованы, так же, как и в Украине. Но эти страны постепенно начинают ограничивать потребительское кредитование. В обзоре по финансовой стабильности Национального банка Беларуси стремительный рост потребительского кредитования (75% г / г в 2017 году) даже рассматривался в качестве аргумента для активации контрциклическую буфера капитала (это объем капитала, который банк должен содержать более регуляторный минимум в период кредитной экспансии).

отечественные ожидания

Стремительный рост потребительского кредитования создает системный риск и попадает в фокус макропруденциальных политики НБУ. Вместе с тем у регулятора сейчас нет возможностей, чтобы затормозить потребительское кредитование. Без реформы регуляторов финансовых рынков ( «сплит») они очень ограничены.

К примеру, центробанки России и Беларуси занимаются также небанковскими финансовыми учреждениями, поэтому могут ужесточить требования ко всем типам кредиторов. В Украине же при нынешних обстоятельствах, если НБУ обяжет проверять подтвержденные доходы заемщиков или повысит веса риска для потребительских кредитов, это просто приведет к остановке кредитования населения банками.

Чтобы отследить и минимизировать риски для банков, Национальный банк планирует отдельно анализировать портфель потребительских кредитов в следующих стресс-тестах, а также в случае необходимости может пересмотреть минимальные значения регуляторных параметров, используемых для оценки банками размера кредитного риска.

Опыт других центральных банков показывает, что в «гонке» потребительского кредитования большую роль играет разъяснительная работа с представителями рынка.

С точки зрения профиля рисков и потребностей экономического роста лучше стимулировать ипотечное кредитование. Оно в целом имеет более положительное влияние на экономику, чем кредитование импортных телевизоров и смартфонов, что только усугубляет дефицит текущего счета платежного баланса.

По материалам: cripo.com.ua