Проект стратегии государственных банков

11 февраля 2016. Министр финансов Наталья Яресько на заседании правительства представляет "Основы стратегического реформирования государственного банковского сектора".

11 февраля 2016. Министр финансов Наталья Яресько на заседании правительства представляет "Основы стратегического реформирования государственного банковского сектора".

Она перечисляет проблемы госбанков прозрачности, специализации, рисков политического и административного влияния на наблюдательные советы. Министр также рассказывает о планах создать отличный от Минэкономики номинационный комитет, который будет выбирать независимые кандидатуры в наблюдательные советы.

После трехминутной презентации и нескольких вопросов от членов правительства тогдашний премьер Арсений Яценюк поддерживает Яресько, и министры переходят к обсуждению других вопросов.

Тогда же Кабмин дает протокольное поручение госбанкам обновить собственные стратегии развития в соответствии с принятым решением.

Однако пройдет десять месяцев и это уже не будет иметь значения. В ночь с 18 на 19 декабря 2016 пул государственных пополнил ПриватБанк. После его национализации доля государства в банковском секторе выросла до 60%. Принятые ранее планы утратили актуальность.

После этого Минфин заявил о подготовке новой стратегии развития госбанков и привлек для этого международных консультантов из компании McKinsey. Еще год ушел на ее подготовку.

О новой стратегии в течение года в министерстве рассказывали немного, пока в декабре первый заместитель министра финансов Оксана Маркарова и министр финансов Александр Данилюк не заявила, что она готова.

"Новая стратегия предполагает сокращение присутствия государства в банковском секторе. В секторе корпоративного управления планируется создать независимые наблюдательные советы в Ощадбанка и Укрэксимбанка", - заявила Маркарова, не вдаваясь в детали.

Впрочем, ЭП удалось ознакомиться с документом, точнее - с последней версией проекта, поэтому текст еще может измениться. ЭП предлагает посмотреть на главные изменения, которые ожидают госбанки, и на то, как государство планирует ими управлять.

государственные планы

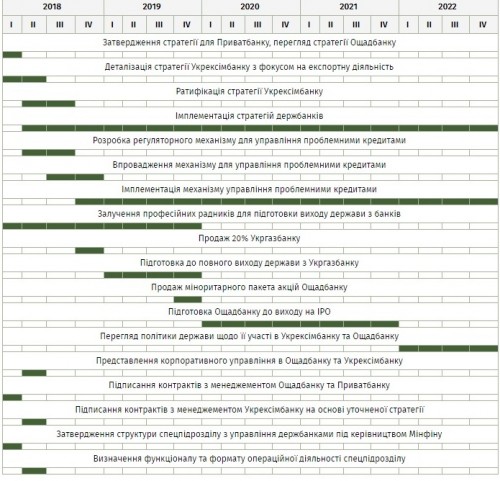

Стратегия рассчитана до 2022 года включительно. Исходя из документа, в ближайшие пять лет государство сосредоточится на достижении в банковском секторе ряда показателей эффективности - KPI.

Первое. Государство хочет установить финансовую стабильность через контроль за инфляцией, рисками, ликвидностью и капиталом.

KPI - улучшение регуляторной среды, рынок капитала, соблюдение требований "Базель III" - более 10% в системе, уровень инфляции - менее 6% до 2020 года.

Второе. Повышение доступности финансирования для приоритетных отраслей экономики.

Речь идет о кредитовании долгосрочных инфраструктурных проектов, поддержку малого и среднего бизнеса в отраслях с высоким административным нагрузкой, кредитование экспорта и торговли.

KPI - уровень проникновения кредитования МСБ - 4% ВВП, привлечения кредитов в долгосрочные инфраструктурные проекты.

Третье. Распространение финансовых сервисов, доступ к банковским услугам для жителей cил.

KPI - повышение уровня проникновения банковского сектора до 65%.

Четвертое. Сокращение оборота наличных с целью минимизации теневой экономики.

KPI - оборот наличных в экономике ниже 10%.

Пятое. Создание условий для окупаемости инвестиций.

KPI - продать 20% акций менее трех банков частному инвестору, обеспечить рентабельность капитала согласно бизнес-планам госбанков (выше 12% к 2022 году).

Шестое. Развитое корпоративное управление. Внедрение принципов управления ОЭСР до 2019 года.

Седьмое. Убрать давление проблемных активов на банковские балансы.

KPI - доля проблемных займов в кредитном портфеле банков - менее 10% с 2019 года.

Восьмое. Минимизировать влияние государства как акционера на банковский сектор.

KPI - государство будет контролировать более 20% банковских активов до 2022 года.

Девятое. Обеспечить конкурентные условия работы государственных банков.

KPI - снижение стоимости депозитов до 1 п. П. Выше уровня инфляции.

Ключевое

Всего за следующие четыре года государство планирует решить две ключевые задачи: снизить долю проблемных активов и выстроить новую модель управления ими.

Борьба с плохими активами. На госбанки приходится 57% NPL - просроченных кредитов - в банковском секторе, 93% из которых - корпоративные. Эта цифра совпадает с оценками Нацбанка. Он заявил, что банковская система Украины в 2017 году установила мировой рекорд по размеру проблемных кредитов.

Стратегия предусматривает введение так называемых NPL instrument solution - инструментов, которые снизят долю проблемной задолженности.

Минфин рассматривал несколько возможных опций. Сейчас он склоняется к варианту, при котором плохие активы будут оставаться на балансе банков и будут управляться независимым комитетом. Подробностей о его роли в документе нету.

Управление госбанками. Модель управления госбанками базируется на четырех ключевых принципах.

Первый - принцип независимости. Он предусматривает создание независимых наблюдательных советов во всех госбанках. Сейчас они есть только в Приватбанка и Укргазбанка.

Второй предусматривает подписание контрактов с опытными управленцами, которые выстроят операционную деятельность банков, усовершенствуют инфраструктуру и обеспечат выход государства из банков не позднее 2022 года.

Делать это планируется путем продажи украинских активов международным банкам и международным финансовым институтам, а также из-за выхода украинских банков на IPO. Продажа украинских активов частным инвестфондам и местным инвесторам - возможны, но менее привлекательны для Украины сценарии.

Третий - строгий контроль за выполнением поставленных целей.

Четвертый - создание спецподразделения по управлению и надзору за государственными активами. Субординация такова: Кабмин - Минфин - спецподразделение по управлению государственными банковскими активами - банки.

Конкретики здесь немного. Отмечается лишь, что спецподразделение будет представлять права и интересы государства как акционера.

Приватбанк

Будущее Приватбанка, по стратегии, выглядит предсказуемо. Продажа банка возможен не ранее 2022 года.

Банка предлагается сосредоточиться на развитии розничного сегмента со значительным поддержкой малого и среднего бизнеса. Также "Приват" может работать в корпоративном сегменте, однако это направление для банка будет менее приоритетным.

Стратегия Приватбанка базируется на поддержке роста розничного направления - долю рынка нужно сохранить на текущем уровне. Банк также должен сократить пассивы.

Впереди у Приватбанка - активизация работы с малым и средним бизнесом предусматривает обновление функций продаж и разработки продуктов для МСБ и развитие направления работы со средним бизнесом.

Среди задач учреждения - управления рисками и просроченным кредитам, что должно восстановить стоимость последних, а также управление и оптимизация операционных расходов, которая предусматривает работу с сетевой конфигурацией и четкое сегментирование бизнеса.

Ключевые параметры банка в 2022 году: чистый доход - 8400000000 грн, RоE - коэффициент рентабельности собственного капитала - 25%, C / I - cost / income, соотношение расходов к доходам - 48%, TRS - Total reserves securities - ОВГЗ на балансе - 81 млрд грн.

Ощадбанк

Ощадбанк останется универсальным банком с усовершенствованными операционными процессами и оптимизированной розничной сетью. Минфин планирует выход Сбербанка на IPO в конце 2021 года.

Банк также должен остаться лидером в корпоративном сегменте, поддерживая на текущем уровне долю корпоративного кредитования, и наращивать пассивы юрлиц. Ощадбанк в будущем - лидер на рынке ипотеки.

В планах - сокращение его филиалов с 3300 до 1900-2100. На филиалы, которые останутся, ждет изменение расположения и ребрендинг.

Один из приоритетов - направление ИТ: разработка централизованной системы поддержки, улучшения цифровых каналов, повышение ИТ-безопасности.

Операционная модель банка - централизовать функции поддержки и усовершенствовать бизнес-процессы. Рискованные и просроченные кредиты предлагается держать на низком уровне.

Ключевые параметры Сбербанка в 2022 году: чистый доход - 4700000000 грн, RоE - 15%, C / I - 63%, TRS - 43 млрд грн.

Укргазбанк

Укргазбанк планируется приватизировать быстрее других. К концу 2018 государство готово продать миноритарный пакет. Предлагается закрепить нынешний бренд банка - Экобанк - и обеспечить финансирование 30% проектов в сфере энергоэффективности.

На Укргазбанк ждет внедрения корпоративного управления, предусматривает структурирование корпоративной иерархии по международным стандартам. Дополнительные цели - совершенствование ликвидности и платежеспособности банка, поддержка клиентского кредитного портфолио.

Ключевые параметры Укргазбанка в 2022 году: чистый доход - 0300000000 грн, RоE - 6%, C / I - 82%, TRS - 6 млрд грн.

Укрэксимбанк

По Укрэксимбанка возможны две опции.

Первая предполагает, что банк сфокусируется на экспортно-импортных операциях и развития некредитных продуктов, например, экспортных гарантий.

Также банк уменьшит объем неориентированных на экспорт кредитов, сосредоточившись на поддержке стратегических отраслей, например, обороны.

Преимущество такого варианта - развитие клиентской базы, содействие развитию экономики. В то же время он предполагает более низкий уровень эффективности учреждения по сравнению с другими банками и высокую долю плохих кредитов.

Ключевые параметры Укрэксимбанка в 2022 году: чистый доход - 2 млрд грн, RоE - 14%, TRS - 23 млрд грн, дополнительный чистый доход, созданный экспортерами в 2018-2022 годах, - 9 млрд грн.

Вторая опция предусматривает, что банк продолжит работать по действующей бизнес-моделью и постепенно готовиться к продаже. "Плюс" такого варианта - повышение эффективности банка. "Минус" - банк не будет фокусироваться на благосостоянии населения и росте экономики.

Ключевые параметры Укрэксимбанка в 2022 году: чистый доход - 2700000000 грн, RоE - 19%, TRS - 29 млрд грн.

Что дальше

Пока стратегия вызывает много вопросов, поскольку фактически чуть ли не каждая из ее тезисов требует конкретизации и принятия дополнительной законодательно-нормативной базы.

Кроме того, прослеживаются возможные линии конфликтов прописанных в стратегии целей с реалиями и действующим законодательством.

Например, как деятельность Укрэксимбанка согласовываться с Экспортно-кредитным агентством?

Как создание независимого комитета по управлению проблемными кредитами согласуется с намерениями создания специализированной компании по управлению активами (КУА)? И если Минфин отказался от идеи с КУА, то какими будут функционал и подотчетность комитета?

Третий спорный момент касается "Укрпочты". Ранее Минфин заявил, что не поддерживает приобретение "Укрпочтой" банка, однако готов поддержать ее стратегическое партнерство с госбанками. Об этом же "стратегическую поддержку" в документе нет ни слова.

Еще один вопрос - как Антимонопольный комитет будет реагировать том, что государство создаст определенный спецподразделение, которое будет координировать и направлять госбанки? Насколько допустимой будет такая поддержка и координация с точки зрения конкуренции?

Заметные сдержанные намерения государства по дальнейшей специализации госбанков. В некоторых функциях, например, в сегменте корпоративного кредитования, банки все же остаются конкурентами.

Это свидетельствует о том, что государству сложно сделать выбор: дальше снижать конкуренцию, отсекая фактически от банков часть их бизнеса, что в свою очередь уменьшает их бизнес-ценность, сохранять их функционал вместе с определенным уровнем конкуренции. Основные конкуренты в будущем - Ощадбанк и ПриватБанк.

Минфин обещает представить стратегию на одном из ближайших заседаний Кабмина.

Ее качество и реализация зависит от того, какой пакет нормативно-правовых инициатив и аналитического обоснования Минфин представит вместе со стратегией в Кабмине. А изменение подходов к корпоративному управлению в госбанках зависит уже от того, как быстро парламент одобрит соответствующий законопроект.

По материалам: epravda.com.ua