Деньги со страховых компаний умудряются получить только мошенники

Страховое мошенничество в Украине не менее популярно, чем в странах Западной Европы. Но если там с этим явлением активно борются, то украинские страховщики продолжают выплачивать мошенникам миллионы гривен

Страховое мошенничество в Украине не менее популярно, чем в странах Западной Европы. Но если там с этим явлением активно борются, то украинские страховщики продолжают выплачивать мошенникам миллионы гривен

Сергей Попов был успешным бизнесменом: владелец и управляющий брокерской компании неплохо зарабатывал на биржевых спекуляциях. Финансовый кризис и падение фондового рынка не изменили его привычки жить на широкую ногу. Так, в 2008 году Попов взял в кредит новый Range Rover. А когда курс доллара подскочил почти вдвое, бизнесмен понял, что погашать ссуду он попросту не сможет. Но расставаться с машиной ему очень не хотелось.

Дело решил случай. Страховой агент, у которого Попов оформлял полис «автогражданки» на свое авто, подсказал бизнесмену, как можно выйти из сложившейся ситуации, предложив воспользоваться для этого немудреной схемой. Всё просто: на автомобиле заемщика перебиваются номера с машины аналогичной марки, разбитой во время аварии, затем покупается страховка в другой компании. После этого номера перебиваются обратно, дорожно-транспортное происшествие (ДТП) оформляется через знакомых сотрудников ГАИ, страховщик выплачивает компенсацию, а Сергей Попов гасит кредит. Причем страховой агент уверял, что риск быть пойманным минимален, поскольку у страховщиков нет единой базы, через которую можно узнать, застраховано ли авто где-нибудь еще.

За полгода мошенникам удалось обмануть двух страховщиков. Однако на третий раз дельцов ждало разочарование. Страховая компания почувствовала неладное, так как автомобиль попал в ДТП буквально через неделю после покупки владельцем транспортного средства полиса «автогражданки», а Попов и его подельник отказывались от детальной экспертизы страхового случая. Служба безопасности страховщика, сделав запрос в другие компании, смогла раскрутить мошенническую комбинацию.

Сергей Попов — далеко не первый, кто попал в оборот страхового агента. Итог истории оказался плачевным для обоих: и тот и другой получили по пять лет условно. Кроме того, пострадавшие страховые фирмы предъявили к страхователю иски на возмещение незаконно полученных им выплат.

Болевая точка

Мошенничество — одна из самых больших проблем украинского страхового рынка. Обман в сфере страхования стал особенно распространен в последние годы. И этому во многом способствовал кризис.

Во-первых, проблемы с погашением ссуд подтолкнули многих заемщиков к фальсификациям по полисам КАСКО, ведь это давало возможность за счет страховых выплат рассчитаться за подорожавшие валютные кредиты.

Во-вторых, для многих мошенничество в кризис стало настоящим «бизнесом». «Есть немало граждан, для которых страховое мошенничество является основным источником дохода. Как правило, свои противоправные действия они совершают на высоком, почти профессиональном уровне», — отмечает специалист управления безопасности страховой компании (СК) «ИНГО Украина» Михаил Андреев. Образовывались целые группировки, у которых схемы обмана поставлены буквально на конвейер по всей стране. Причем, мошенники в этих случаях редко действуют в одиночку, обычно с ними связаны и сотрудники страховых компаний, и работники ГАИ. Такие дельцы имеют опыт расследования ДТП (например, бывшие сотрудники правоохранительных органов) и отлично знают, где можно допустить ошибку и попасться.

Страховщиков-мошенников принято делить на «умышленных» и «случайных». К первой категории относятся те, кто обманывают постоянно, заранее планируя свои действия (к ним и относятся упомянутые группировки). Ко второй — так называемые разовые мошенники, в частности, заемщики, у которых безвыходная ситуация с погашением займа.

Подлог по-крупному

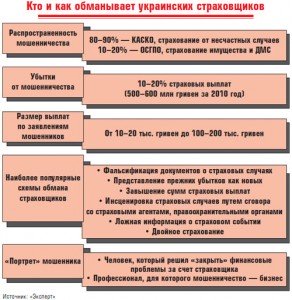

Хотя упорядоченной статистики по мошенничеству в сфере страхования нет (ни Госфинуслуг, ни объединения страховщиков ее попросту не ведут), сами участники рынка оценивают ситуацию на нем так: 80–90% претензий мошенников в нашей стране приходится на КАСКО и страхование от несчастных случаев, остальные 10–20% — это «автогражданка», страхование имущества и добровольное медицинское страхование (ДМС).

Причем в медстраховании мошенничество становится всё популярнее, но выражается оно в основном в злоупотреблениях со стороны медицинского персонала. Ведь более 90% страховых выплат уходит напрямую на счета лечебных и оздоровительных учреждений, что дает широкие возможности для вытягивания денег из страховых компаний. Бывают в ДМС и случаи обмана со стороны страхователей.

Например, когда застрахованное лицо предоставляет «липовые» документы о болезни, чтобы получить по ним денежную компенсацию. Кроме того, нередки случаи фальсификации страховых событий застрахованными от несчастных случаев (чаще всего по кредитным договорам), когда заемщик покупает справку об инвалидности. «В истории нашей компании даже был случай, когда страхователь-заемщик, застрахованный от несчастного случая, фактически инсценировал собственную смерть, о чем свидетельствовали сфальсифицированные документы», — приводит пример первый заместитель председателя правления страховой группы ТАС Александр Тимошенко.

Однако наибольшую долю в мошенничестве в сфере страхования занимает автострахование. «Каждое десятое дорожно-транспортное происшествие имеет признаки подлога», — отмечает президент Лиги страховых организаций Украины Наталья Гудыма. При этом по КАСКО перехитрить страховщика сложнее, в то время как по «автогражданке» риск быть уличенным в обмане меньше, хотя суммы возмещения здесь не так велики.

Один из самых распространенных способов обмана при страховании авто — попытка получить компенсацию без справки ГАИ, сфальсифицировав место и время происшествия. Тем более что многие фирмы соглашаются выплачивать до пяти процентов страховой суммы без вызова правоохранительных органов на место ДТП. Именно поэтому наиболее популярны «аварии» на парковках, когда можно заявить страховой компании «оставил машину на обочине, пришел, а она ”ударенная”» и потребовать с нее деньги.

Опрошенные «Экспертом» страховщики подчеркивают, что в их сфере также распространена практика сокрытия обстоятельств, афиширование которых невыгодно страхователю и лишает его выплаты. Например, когда водитель находился за рулем в нетрезвом состоянии либо автомобилем управлял человек, который не вписан в договор страхования.

Нередко страхователь, получив деньги от виновника ДТП на месте, заявляет в милицию о повреждении имущества третьими лицами, берет соответствующую справку и идет с ней в СК. «Инсценировка страховых событий тоже присутствует. На подобные подозрения наталкивает в первую очередь неадекватность поведения страхователя. Вместо содействия и (или) помощи в урегулировании страхового события он может препятствовать страховщику, а то и оказывать давление на страховую фирму», — рассказывает Анатолий Климюк, директор департамента урегулирования убытков СК «Allianz Украина».

Если же мошенник ставит перед собой цель сорвать крупный куш, в ход идут более хитроумные схемы. Например, страхование автомобиля-двойника, когда при оформлении договора клиент страхует авто в нормальном состоянии, предварительно купив разбитую машину такой же марки. Еще популярны угон «у самого себя» или умышленный поджог собственного авто (к этому, как правило, прибегают заемщики). К наиболее изощренным способам относится перебивка номеров кузова автомобиля и сговор с сотрудниками ГАИ.

Цифры неумолимы

Количество страховых случаев, связанных с фальсификацией, достаточно велико. «О доле страховых случаев с признаками мошенничества говорить сложно. Думаю, они составляют около 20 процентов от общего количества», — прикидывает заместитель директора департамента урегулирования убытков СК «НАСТА» Артем Резвин. По разным подсчетам, возмещения по страховым случаям, которые прямо или косвенно связаны с мошенничеством, колеблются в пределах 10–20%.

Наша страна, кстати, не отстает от Европы, где со страховым мошенничеством также связано почти 15% страховых событий и свыше 35% клиентов с полисом автострахования сознательно пытаются обманывать страховщиков.

Если учесть, что в Украине объем страховых возмещений по итогам 2010 года составил свыше четырех миллиардов гривен (без учета перестрахования), то ущерб, который мошенники нанесли СК, можно оценить в 500–600 млн гривен. При этом размер выплат колеблется в широком диапазоне.

Война без боя

Несмотря на остроту проблемы мошенничества, страховщики, по сути, не борются с этим явлением. Достаточно вспомнить Бюро страховых историй, созданное осенью 2007 года. На момент запуска данного проекта членами организации стали почти три десятка компаний (среди них, кстати, и обанкротившиеся впоследствии «Страховые традиции»). К началу 2008-го число участников бюро возросло до 40 компаний. Однако впоследствии их количество стало резко уменьшаться, а в марте 2009 года организация и вовсе самоликвидировалась.

Официальная версия такова: страховщики были недовольны, что им приходилось платить не только ежемесячные 1090 гривен взноса, а каждой фирме приходилось нанимать отдельного человека, который бы делал запросы в бюро по сомнительным страховым случаям и отвечал на запросы других компаний.

В 2010 году была очередная попытка создать подобное бюро. Предполагалось, что участие в нем будет бесплатным. Однако дальше разговоров дело не пошло. Бывший руководитель бюро Константин Кошелев считает, что причина этого кроется в самих страховщиках. Ведь страховые компании попросту не хотят делиться информацией с коллегами по рынку, опасаясь конкурентов. Да и особого желания афишировать факт мошенничества у страховщиков нет. Они уверены, что так будет лучше для их имиджа.

При этом, утверждают страховщики, помощи от правоохранительных органов в таких случаях не дождешься. Хотя по закону мошенничество попадает под действие статьи 190 Уголовного кодекса, а виновнику грозит до 12 лет лишения свободы. Но дела, связанные со страховым мошенничеством, очень редко доходят до суда.

Таким образом, борьба с мошенниками сводится, как правило, к отказам в страховой выплате, а также к занесению провинившегося в локальную базу данных, чтобы в будущем он не смог стать клиентом этой СК. «Обычно страховщик, сформировав доказательную базу по случаю мошенничества, уведомляет об этом страхователя, а тот, в свою очередь, принимает решение отказаться от страхового возмещения», — поясняет директор департамента урегулирования убытков СК «Универсальная» Александр Квятковский.

Такое положение дел не мешает мошенникам «кочевать» по рынку, обманывая и другие СК. И продолжаться это будет до тех пор, пока не создадут единую базу данных, которая может называться как угодно — и «бюро», и «черный список», и «реестр». Но смысл ее будет сводиться к тому, что человек, единожды обманув хотя бы одну страховую компанию, становится персоной нон грата у любого страховщика. Лишь такой жесткий подход поможет значительно снизить уровень мошенничества на страховом рынке. «В мире со страховым обманом борются достаточно активно. Например, существует и действует Мировая ассоциация по борьбе с мошенничеством, есть также Центральный банк данных, аналогичный базе Интерпола относительно похищенных авто», — говорит Наталья Гудыма.

Разумеется, немаловажным в борьбе с этим явлением является и совершенствование законодательной базы. Как минимум — уточнение и конкретизация самого понятия «страховое мошенничество», а также четкий перечень санкций за злодеяния. «Кроме того, на законодательном уровне должно быть предусмотрено привлечение к ответственности всех участников махинаций, а не только страхователя», — считает Гудыма.

Впрочем, порой страхователей на мошенничество толкают сами страховщики. Ведь массовые отказы и отсрочки выплат порождают у клиентов страх того, что компания всё равно не выполнит свои обязательства. Поэтому проще пойти на обман, нежели месяцами добиваться страхового возмещения.

По материалам: expert.ua