Плохие кредиты украинских банков

Одним из крупнейших достижений Украины в сфере реформ банковского сектора стала прозрачность системы. Национальный банк начал публиковать больше данных о состоянии банков и финансовой системы в целом.

Одним из крупнейших достижений Украины в сфере реформ банковского сектора стала прозрачность системы. Национальный банк начал публиковать больше данных о состоянии банков и финансовой системы в целом.

Так, недавно регулятор обнародовал подробную информацию о кредитных портфелях банков. В отчете НБУ показал качество кредитных портфелей банков и количество плохих кредитов в каждой финансовом учреждении. Цифры поражают: уровень проблемности кредитов достигает 60%.

При этом решение вопроса проблемных кредитов и восстановления кредитования по праву называют одним из наиболее приоритетных направлений развития банковской системы.

Сейчас плохие кредиты почти полностью зарезервированы, то есть риски их невозврата покрыты за счет докапитализации преимущественно за счет акционеров банков, поэтому вкладчикам не стоит переживать за свой счет. Однако если сейчас со стороны государства не будут приняты правильные шаги, ситуация может повториться снова.

ЭП объясняет, в каких банках наибольший уровень проблемности кредитов, в чем проблема с защитой прав кредиторов в Украине, и как это касается каждого.

Еще до последней банковского кризиса банкиры признавали, что реальный уровень проблемности портфелей банков может достигать 40%. Несмотря на то, что официальные данные НБУ показывали не более 10% кредитов, перестали обслуживаться.

Проблемные кредиты в банковской системе накапливались десятилетиями. Из-за возникновения дополнительных налоговых обязательств списания банками проблемных кредитов долго не регулировалось, поэтому фраза "долги возвращают только трусы" приобрела среди банкиров большую популярность.

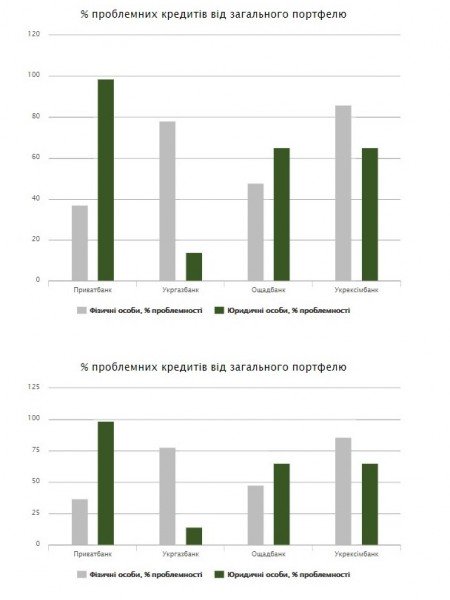

На фоне последнего кризиса уровень проблемности достиг 60% от общего кредитного портфеля. Такую неутешительную статистику обнародовал НБУ. Он опубликовал данные по кредитных портфелей банков в разрезе кредитного класса должника.

Проблема плохих кредитов - не только проблема банков. Из-за рисков невозврата займов процентная ставка для добросовестных заемщиков выше, поскольку риск невозврата банкиры закладывают в цену для других заемщиков. Более того, часто нормальные заемщики вообще не могут взять кредит.

Наибольшая концентрация и объемы проблемных кредитов - в государственных банках, стратегию для которых правительство до сих пор не может разработать.

Проблема плохих кредитов в госбанках еще острее, так как по докапитализации отвечает государство. За последние годы она выделила на это сотни миллиардов гривен налогоплательщиков, которые можно было потратить эффективнее. При этом за вывод средств из госбанков никто из банкиров или заемщиков не ответил.

Различные ведомства видят решение проблемы по-разному. Минфин говорит о создании специальной КУА, которая будет заниматься работой с проблемными активами, а НБУ предлагает собственный законопроект, который бы создал условия нерезидентам для прихода на рынок проблемных активов Украины.

Однако без системных изменений в стране с проблемными кредитами вряд ли изменится. Даже если банки лишатся нынешних проблемных активов, впоследствии качество портфелей может снова значительно ухудшиться.

Основная проблема - в судебной системе, убежден руководитель практики разрешения споров ЮФ Evris Игорь Кравцов. По его мнению, злоупотребление правом, купленные решения и спорность судебной практики высших судебных инстанций оставляет должнику широкое поле для уклонения от выполнения обязательств.

Юрист отмечает, что в стране также отсутствует ответственность должностных лиц предприятий-должников, что позволяет им смело использовать сомнительные или откровенно незаконные методы противодействия требованиям кредиторов.

"Шагом вперед является недавно принятая судебная реформа, которая должна ограничить возможность злоупотреблений в судебных процессах, но как будет применяться новое законодательство, покажет время. Более того, некачественно выписаны нормы закона могут добавить к действующей практики дополнительных коллизий и противоречий", - говорит Кравцов.

Похожее мнение высказал управляющий партнер адвокатского объединения Suprema Lex Виктор Мороз. По его мнению, государство прежде всего должно обеспечить эффективную работу правоохранительных органов и судебной системы.

"Вряд ли можно назвать эффективным защите прав кредитора, если с момента обращения в суд до момента получения решения о взыскании задолженности может пройти от нескольких месяцев до нескольких лет", - говорит он.

При этом должник, используя недостатки законодательной базы, за время судебного разбирательства может вывести активы из своей собственности ", - объясняет адвокат.

Более того, по словам юриста, получение решения суда в пользу кредитора - только треть пути, а процент исполнения судебных решений крайне низок.

"Уголовно-правовая защита интересов кредиторов еще в худшем состоянии. Следователи перегружены работой, существует кадровый дефицит, уровень подготовки и качество работы следствия и прокуратуры низкие, что приводит к значительным срокам досудебного расследования и его невысокой результативности", - отмечает адвокат.

Мороз считает, что предложенная реформа процессуального законодательства содержит эффективные инструменты для борьбы с процессуальными диверсиями и злоупотреблениями и может способствовать защите прав кредиторов. Однако есть одно "но".

"Наиболее критичной является возможность закрытия уголовных производств на основании завершения сроков досудебного расследования. Эта норма позволит должникам избегать уголовной ответственности", - предупреждает адвокат.

По материалам: epravda.com.ua